Un bon livre de bon journaliste qui sait rendre claires les notions financières. Avec les limites du journalisme qui sont de rester sur le mode du constat, sans donner une analyse économique des crises. Sont-elles inhérentes au système de marché ? Peuvent-elles être vraiment régulées ?

Ma réponse personnelle aux deux questions est que les excès sont inclus dans l’initiative individuelle, la psychologie tant personnelle que collective incitant au risque et à l’imitation – pour le meilleur comme pour le pire dans les deux cas. Le risque permet d’inventer, d’explorer, d’innover – mais aussi de spéculer et d’entraîner la course au gain dans un délire addictif au jeu lui-même (plus qu’à la cupidité, comme le pense un peu trop l’auteur, en moraliste). L’imitation incite à reproduire les pratiques qui fonctionnent, à entrer en concurrence pour faire mieux ou à travailler de concert – mais aussi à faire comme tout le monde sans réfléchir, à entrer en surenchère dans le délire spéculatif, et à ne surtout pas quitter le jeu le premier.

Christian Chavagneux est diplômé de la London School of Economics et docteur en économie, mais il n’a pas choisi la carrière d’entrepreneur ni de banquier. Il a préféré le journalisme en tant que rédacteur en chef de la revue L’Économie politique et rédacteur en chef adjoint d’Alternatives économiques, les missions publiques et l’enseignement à l’Institut d’études politiques de Paris et à l’université Paris-Dauphine. Il est donc observateur – fin analyste – mais non praticien. Pour avoir exercé successivement la pratique puis l’analyse, je sais combien il est difficile de comprendre le fondement des actes et la psychologie des acteurs sans en avoir été un.

Peut-on avoir les bienfaits du libre marché, de la formidable inventivité des techniques et de la productivité sans les inconvénients qui vont avec : les excès en tous genres ? L’auteur croit que oui, je pense pour ma part que non, car nous ne sommes pas des dieux dans un monde pur et parfait du Bien en soi. Mais je rejoins l’auteur sur la régulation – à condition qu’elle s’adapte aux changements du monde, qu’elle mette les moyens suffisants en compétences et en techniques de contrôle des risques, qu’elle place chacun en face de ses responsabilités propres. C’est bien trop rarement le cas – et l’auteur ne cherche par d’explication à cet état de fait. Il est trop facile de rejeter « la faute » des crises sur les spéculateurs « cupides », les banques « avides » et les politiciens « corrompus » par les lobbies financiers. Or tout le monde a sa part de faute : les individus qui ne réfléchissent pas par eux-mêmes, le superficiel des idéologies complaisamment véhiculées par les universitaires qui sévissent dans les médias, les banquiers qui sont rarement inquiétés en cas de faillite, les autorités publiques trop souvent incestueuses avec les milieux économiques pour les avoir côtoyées dans les grandes écoles de l’élite.

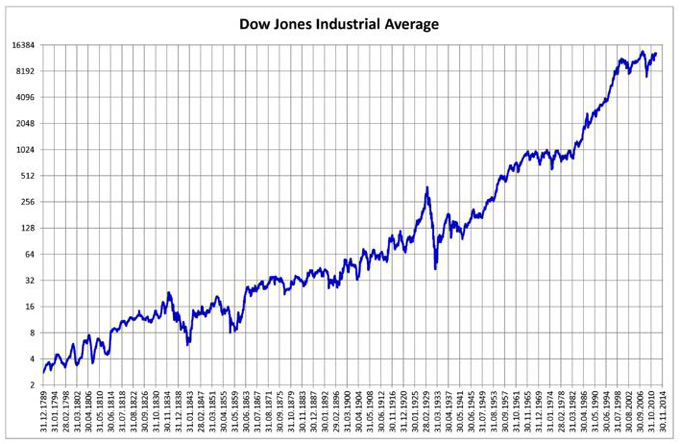

L’auteur a voulu ce livre de combat sur la crise financière dite « des subprimes », initiée en 2007 et qui dure toujours dans les actifs pourris du bilan des banques, l’excès de liquidités offert par les Banques centrales, le surendettement des États et les politiques d’austérité induites. Il tente d’expliquer « le bateau ivre » de la finance par un choix de crises emblématiques du passé : le krach des tulipes en 1637, l’aventure Grand siècle de John Law à la cour de Louis XV, la « panique » de 1907 et bien entendu « la crise de 1929 » – que les Américains appellent cependant du terme plus juste de « Grande dépression ».

Son chapitre 5 intitulé « Qu’est-ce qu’une crise financière » est probablement le meilleur du livre, décortiquant le schéma des crises pour en tenter une synthèse ambitieuse. Au départ « une simple perte d’équilibre » donne aux « innovations incontrôlées », dans le cadre d’une « déréglementation subie ou voulue », le pouvoir de créer une « bulle de crédits » qui, en raison d’une « mauvaise gouvernance des risques », permet « la fraude » et « l’aveuglement au désastre ». Certes, les inégalités croissent en ces périodes, les riches s’enrichissant bien plus que les autres par la spéculation.

Mais « l’inégalité » est-elle la variable explicative ? Elle apparaît plus comme un mantra moraliste que comme une hypothèse scientifique en économie. Certes, combattre les inégalités est du devoir des régimes démocratiques : pour que la démocratie puisse fonctionner, il faut que quelques-uns n’aient pas un pouvoir excessif sur tous. Mais le pouvoir n’est pas uniquement celui de l’argent. Le plus fort est celui de l’entre-soi en milieu fermé, des écoles exclusives, des mariages arrangés et de la sélection socialement construite (en France par les maths, aux États-Unis par les universités élitistes, au Royaume-Uni par la naissance et les collèges privés, en Italie par le clientélisme, en Allemagne par l’industrie…). L’auteur ne fait qu’effleurer ces comportements mimétiques de caste et d’attitude moutonnière. Il ne parle d’Alan Greenspan par exemple que pour lui reprocher la liquidité offerte en abondance, sans citer sa fameuse phrase, pourtant de 1996, sur « l’exubérance irrationnelle » des marchés. Analyser pourquoi ce dirigeant lucide de la Federal Réserve du pays le plus puissant du monde s’est laissé faire par le système après avoir mis en garde, aurait été du plus grand intérêt.

L’auteur préfère détailler en son chapitre 6 « le temps de la régulation », exposant les propositions et déplorant que toutes ne soient pas reprises dans les faits par les autorités publiques. Mais il ne dit rien d’une prochaine crise possible.

Il reste que cet ouvrage expose avec une grande clarté le mécanisme des produits toxiques et l’engrenage des crises du passé. Il est donc d’une lecture vitale pour mieux comprendre la finance, ses complexités et son rôle d’aiguillon économique – comme toujours pour le meilleur et pour le pire.

Christian Chavagneux, Une brève histoire des crises financières, 2011, La Découverte Poche 2013, 235 pages, €9.50

Commentaires récents