Chef d’œuvre du muet, ce pourquoi le film est long, allongé des tableaux de texte, Marcel L’Herbier revisite le roman de Zola (chroniqué sur ce blog) publié en 1891 dans les années 20. Le spectateur d’aujourd’hui peut voir s’animer le grouillement des traders de l’époque, petits spéculateurs, au palais Brongniart, le temple de la Bourse de Paris. La corbeille est au centre, réservée aux agents de change en charge (un office comme celui des notaires à l’époque), comme un vortex qui fascine et absorbe l’argent investi sur de petits papiers. Un travelling tourbillonnant et plongeant de caméra donne d’ailleurs cet effet étourdissant au spectateur.

L’histoire est modernisée et simplifiée, cinéma oblige. Jacques Hamelin (Henry Victor) est un pionnier de l’aviation plus intéressé par la technique et l’aventure que par l’argent. Ce n’est pas le cas de sa femme Line (Marie Glory), une dépensière qui a accumulé les dettes et les cache à son mari. Son ami journaliste, Huret (Jules Berry), propose à Jacques de rencontrer le financier Nicolas Saccard (Pierre Alcover), président de la Banque Universelle, qui adore investir dans des projets spéculatifs. Hamelin peut joindre la Guyane française dans le nouvel avion qu’il a conçu avec un nouveau carburant et assure que les terrains là-bas, sur lesquels il a pris une option, regorgent de pétrole et autres minerais. Saccard est gros et riche, il paraît opulent mais il est, comme d’habitude, au bord de la ruine. Il voit dans le projet Hamelin l’occasion de se refaire.

Un banquier concurrent lui en veut particulièrement, Alphonse Gunderman (Alfred Abel), dont le nom évoque chez L’Herbier la banque protestante, parée de vertu et opposée à la banque spéculative catholique (en France). Saccard rencontre Gunderman pour s’assurer de sa neutralité mais l’autre trouve immoral l’argent non fondé sur des actifs tangibles et refuse. Mais Saccard, finaud, fait du storytelling. Il laisse croire qu’il est au mieux avec Guderman et que celui-ci va le soutenir, juste pour que ses actions jusqu’ici en baisse sur des rumeurs de faillite, puissent remonter. Ce qui lui permet d’empocher un prêt supplémentaire d’une banque de Bordeaux qui l’avait refusé récemment.

L’annonce de l’opération exploitation pétrolière en Guyane avec un héros de l’aviation en tête de gondole comme vice-président est l’occasion d’une belle publicité – et l’augmentation de capital auprès des petits et gros actionnaires est un succès. Même Gunderman investit – non sans arrières-pensées : « il stocke des munitions », dit un courtier avisé. Il fait acheter par Londres, New York, Berlin, Amsterdam, Tokyo pour que cela se voie moins ; il fera vendre de même lorsque le moment sera venu de sonner l’hallali, ce qui fera croire que les analystes boursiers du monde entier sont d’accord pour évaluer la Banque Universelle. Saccard ne s’arrête pas là.

Il complote avec son secrétaire particulier Mazaud (Antonin Artaud lui-même) pour manipuler l’information. Le vol transatlantique de Hamelin est un succès, Radio Paris annonce son atterrissage en Guyane – hausse des actions Saccard, ventes partielles des courtiers Saccard. Puis Tokyo annonce que son avion a été vu à l’est de certaines îles proches, piquant en flamme dans l’océan – chute des actions Saccard, rachats partiels des courtiers Saccard sur la nouvelle, en-dessous d’un certain prix. Dans un télégramme codé, le secrétaire particulier annonce cependant à son patron que les colis sont bien livrés, donc que l’aviateur a pleinement réussi. Lorsque la nouvelle est officielle, confirmée par un télégramme de Jacques à sa femme Line, les actions Saccard remontent, engendrant une belle plus-value.

C’est évidemment faire peu de cas des sentiments de Line. Effrayée par l’aventure de son mari, elle le supplie de ne plus partir mettre sa vie en danger dans les airs, surtout qu’il est sujet à des pertes de vision. Saccard, pour obtenir qu’il devienne vice-président alors que Jacques le refuse, fait croire à sa femme que ce poste le maintiendra à Paris. Elle s’aperçoit que c’est faux parce que Jacques pose une seule condition : continuer à être aviateur et voler. Les adieux sont hystériques (et interminables, ce qui est lassant). A la nouvelle que l’avion s’est écrasé, Line est effondrée et va au grand bureau de Saccard pour se suicider au pistolet sous ses yeux. Le gros banquier jongle avec les téléphones, dans un fouillis de tableaux et de fils qui vont perdurer d’ailleurs à Paris jusque dans les années 1990 à la Bourse ! Il réussit à l’empêcher d’appuyer sur la détente et lui livre le télégramme du succès.

Il la désire depuis le premier jour mais les affaires avant tout. Ce n’est qu’ensuite, lorsque le succès est assuré, qu’il va manipuler la jeune femme écervelée et panier percé, en lui trouvent un grand appartement, un bracelet de 125 000 francs, un carnet de chèques – avec procuration de son mari, signée en Guyane sans le savoir par Jacques auprès du secrétaire parmi d’autres papiers, dont les bilans de la société. Saccard les tient. Line claque 300 000 francs en quelques semaines et si elle ne lui cède pas, il fera opposition à ses chèques, ce sera la ruine, la correctionnelle, la honte sociale et personnelle.

C’est la baronne Sandorf (Brigitte Helm), une femme cupide et stupide, adonnée au jeu, ancienne maîtresse de Saccard et qui veut se venger de lui en rapportant des rumeurs sur le précaire équilibre financier de la Banque Universelle et les malversations qu’y aurait commises Saccard, qui convainc Line de porter plainte en justice, ce qui est le droit de tout actionnaire. Elle évitera ainsi de céder au chantage sexuel que la baronne a perçu à la soirée organisée par le banquier. Line liquide les actions de la Banque Universelle, porte l’affaire en justice et Saccard est arrêté, de même que Jacques Hamelin en tant que vice-président de la société lorsqu’il revient toucher le sol français depuis un paquebot, puis un transport aérien de Bordeaux au Bourget. Sa santé s’est dégradée sous le climat tropical guyanais et il n’y voit plus guère. Au procès, il est cependant acquitté pour avoir été dupé et est acclamé en tant que héros national, tandis que Saccard écope de six mois de prison pour faux bilans. Ce n’est pas cher payé mais il est vrai qu’il n’a tué ni violé personne. Son affaire s’écroule et Gunderman, en banquier avisé, s’empresse de reprendre l’idée de Jacques et les terrains vendus à la faillite, tout en récupérant le héros dans sa propre affaire pour qu’il la développe sans spéculation.

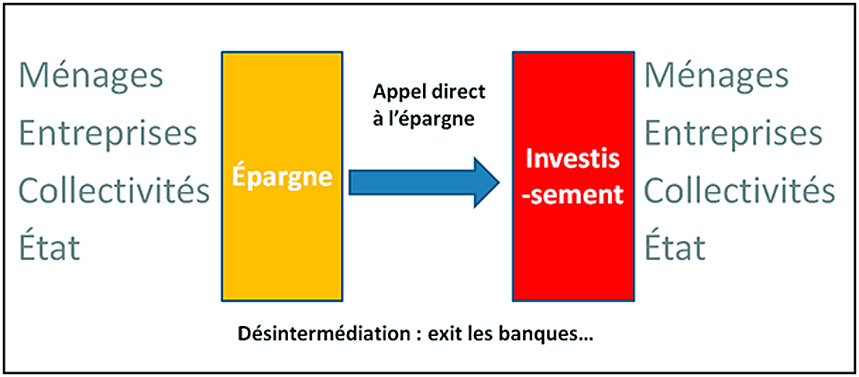

Incorrigible joueur et bateleur de vent, Saccard emprisonné parle d’une prochaine affaire dont il a eu l’idée au gardien, lequel se demande s’il ne serait finalement pas intéressé… Tout le film est une charge contre l’ARGENT. Il achète tout, il rend goujat, il corrompt. L’argent est une malédiction diabolique qui métamorphose les gens en féroces prédateurs, égoïstes et cupides, avides d’assouvir leur pouvoir et leur sexualité, perdant toute raison. D’où l’association de l’argent (l’avarice, l’usure, la banque impitoyable, le capitalisme) aux Juifs par Zola en son temps. Marcel L’Herbier a peut-être voulu casser le code en faisant de Gunderman, dont le nom peut être protestant alsacien plutôt que juif (Zola en avait fait un Juif), un banquier non spéculatif, plus intéressé par l’investissement en actifs productifs que par des gains sur allers et retours boursiers. Saccard y succombe, ce qui le rend humain malgré son gros ventre content de lui et ses lèvres pulpeuses lorsqu’il lorgne les bas gainés de soie de la jeune Line. L’envoûtement du spectateur est là : l’argent fascine, il permet tout, est cause de tout, peut donner la gloire et la richesse comme la ruine et la honte. Quiconque se soumet à l’argent entre en tragédie.

Le noir et blanc 1928 et les expressions outrées des acteurs et actrices du muet accentuent ce côté théâtral. La Méchain (Yvette Guilbert) tout en noir, qui rachète au plus bas prix uniquement les actions en quasi faillite, est une Cassandre qui apparaît aux bons moments, telle un vautour. Même le petit groom de 12 ans en uniforme à boutons dorés (Jimmy Gaillard) qui porte les plis au gros banquier Saccard, a son rôle de messager du destin.

DVD L’argent, Marcel L’Herbier, 1928, avec Pierre Alcover, Brigitte Helm, Marie Glory, Yvette Guilbert, Alfred Abel, Carlotta Films 2088, 2h24, €13,26

ou Blu-ray Lobster Films 2019 €21,25

Commentaires récents