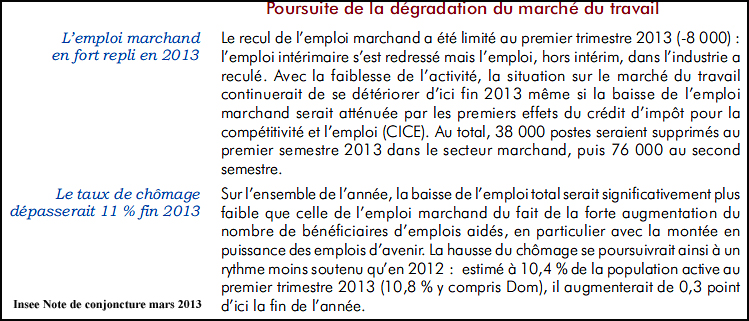

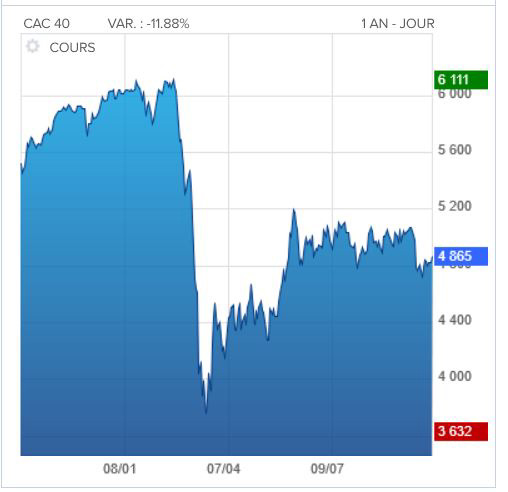

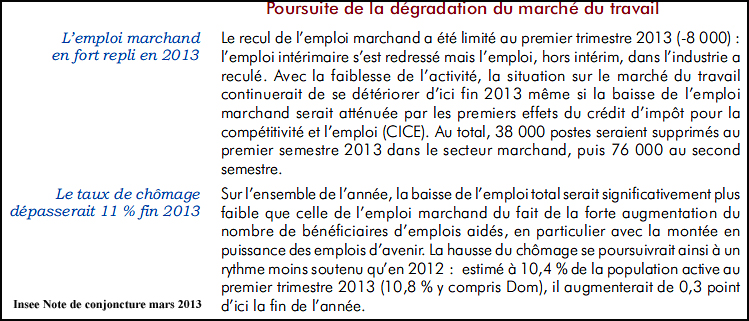

Inverser la courbe du chômage « d’ici la fin de l’année » (voire, dans ses derniers propos, en février ou mars 2014) est-ce réaliste ? Ah, mais « c’est la différence entre la prévision et la volonté », a ajouté le président. C’est confondre volonté et discours. Avoir la volonté de faire le maximum contre le chômage est une bonne chose ; affirmer que c’est fait, que la réussite est prévisible à horizon de 6 à 8 mois en est une autre. Ce n’est pas en disant les choses qu’on les règle. Cette communication « performative » a été suffisamment reprochée à Nicolas Sarkozy par la gauche ! A moins d’embaucher de quasi-fonctionnaires sans le dire, des « emplois aidés » invendables sur le marché du travail et qui revendiqueront dans quelques années « le droit » d’être régularisés dans la fonction publique ? Le problème Hollande est qu’il attend la croissance – et que ladite croissance ne reviendra pas au rythme nécessaire à la dépense publique traditionnelle…

La mondialisation et l’Internet sont passés par là :

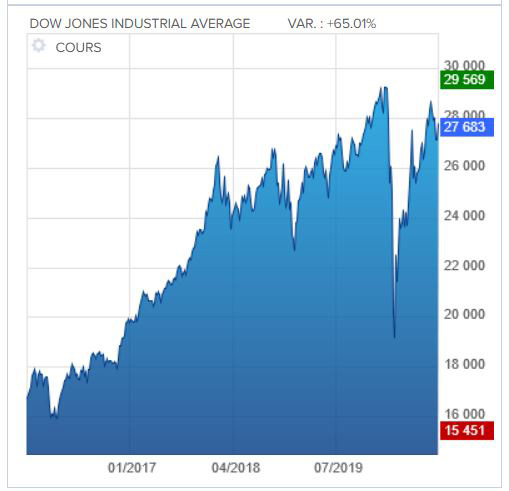

Les frontières ne sont plus fermées, ni les citoyens dans l’entre-soi : nous avons signé plusieurs traités successifs d’Union européenne, nous sommes intégrés dans l’Organisation mondiale du commerce, partenaires du G8 et du FMI. Oui, la mondialisation n’est pas que pour les autres, les échanges de marchandises ne sont pas les seuls, mais aussi les échanges culturels, étudiants, touristiques. Nous savons désormais grâce à Internet et aux réseaux sociaux instantanés que certains voisins vivent mieux que nous avec un chômage plus bas, un État moins gros, une ponction moindre sur les salaires, des impôts moins lourds et des services publics souvent meilleurs (l’éducation, la justice, l’emploi). Il nous faut reconnaître que sur le chômage comme sur d’autres points, l’État-nation n’est plus capable, l’État-providence n’a plus les moyens, et que dire « je veux donc c’est fait » devient ridicule.

L’impératif est de créer de la valeur non en fermant ses frontières ou en maintenant des activités à faible valeur ajoutée mais en occupant une place stratégique pour obtenir la plus forte valeur ajoutée. Ce qui exige une adaptation permanente et une culture du compromis qui manque en France – à l’inverse de la social-démocratie allemande, scandinave, suisse ou anglaise.

La démagogie du tout-politique :

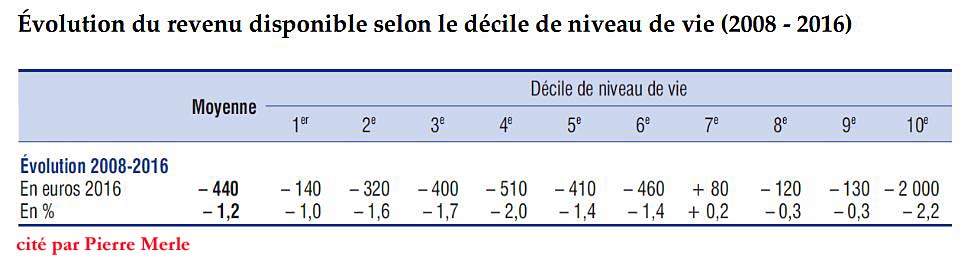

La France souffre de l’héritage politique de la Révolution qui garde une méfiance profonde envers tout intermédiaire entre l’État et le peuple. Or le compromis entre le travail et capital est aujourd’hui plus difficile en raison de l’avènement d’une économie ouverte et d’une mobilité du capital qui donne un pouvoir de négociation face aux salariés plus fort, surtout lorsqu’ils sont peu qualifiés.

Denis Olivennes en 1994 (il y a presque 20 ans !) dénonçait déjà La préférence française pour le chômage dans une note de la Fondation Saint-Simon reprise en article dans la revue Le Débat n°82. « Avant d’être un problème, le chômage est une solution. Comme l’inflation hier, il a permis, au cours des dernières décennies, de contourner les questions aussi importantes que celle du partage optimal entre revenu et emploi qui, prise frontalement, menaçait de révolter le corps central de la société : les actifs occupés ». Les gouvernements de droite comme de gauche ont donc choisi la facilité électoraliste : salaires élevés via le SMIC, pour des cotisations sociales élevées qui permettent de redistribuer et d’assister les chômeurs. Ce consensus politico-syndical devient aujourd’hui plus fragile car la crise ne permet plus d’augmenter beaucoup les salaires, tandis que les prestations mal contrôlées se dispersent et que le Budget de l’État est en grave déficit.

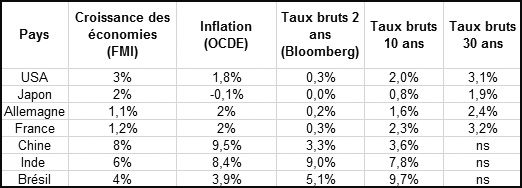

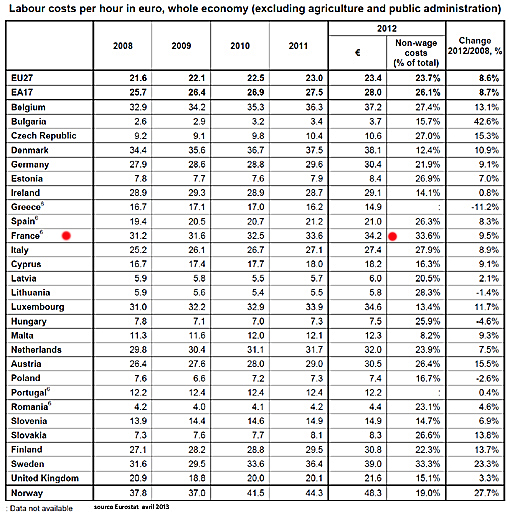

Comme le notait déjà Olivennes : « En réalité, la croissance de nos salaires réels est moins imputable à la rémunération directe des salariés qu’à l’augmentation continue des charges sociales incorporées dans le coût du travail ». De fait, quand le patron paye 1000 en Suisse et en France, le salarié suisse touche 65% nets sur sa fiche de paie tandis que le salarié français ne touche que 48% nets. Sans compter les impôts et la TVA… En 1981, les prestations sociales représentaient en France 25%, mais 31,3% en 2009. Elles ont augmenté plus vite que le PIB, surtout les années de hausse du chômage : c’est donc bien une reprise de la croissance qui allègera les charges. Encore faut-il s’en donner les moyens.

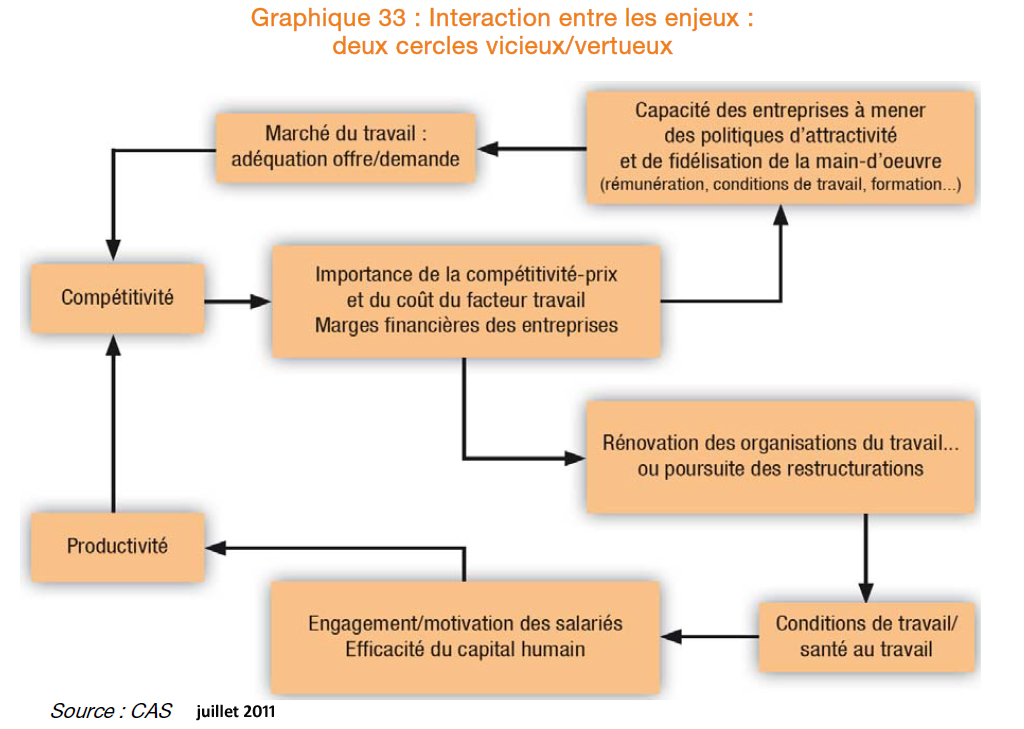

Compétitivité :

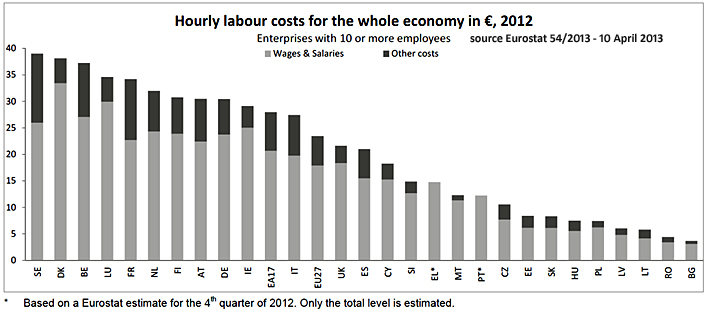

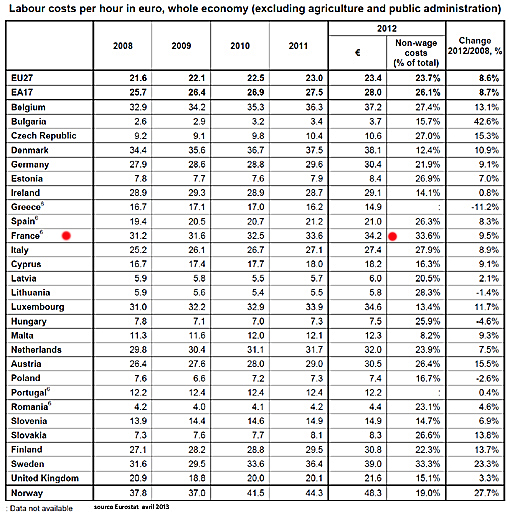

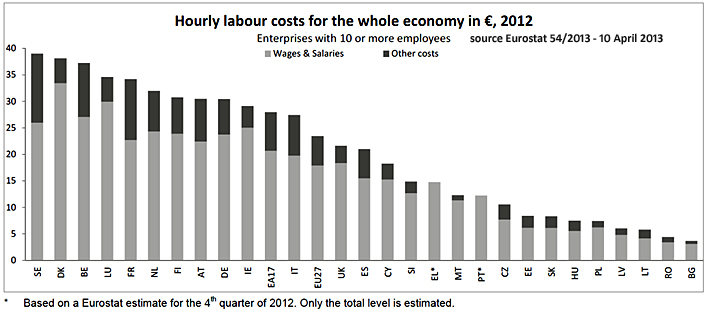

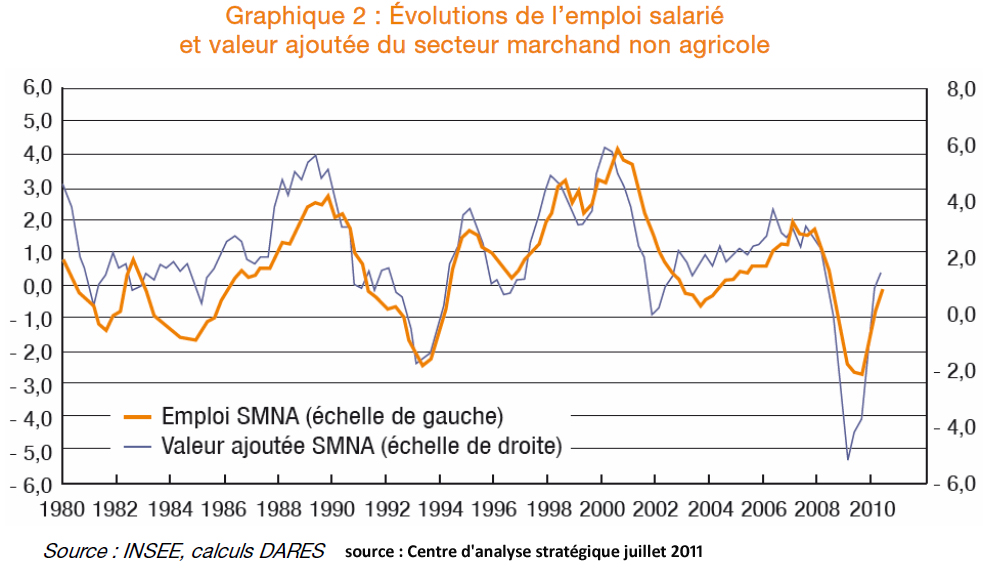

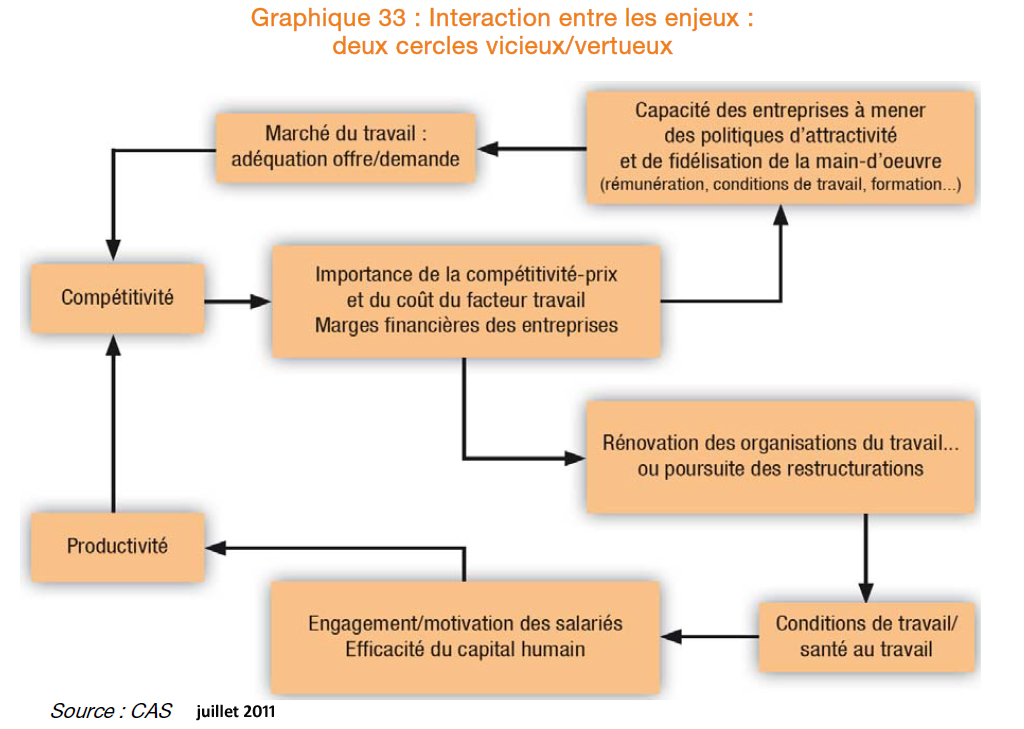

Le rapport présenté à la Conférence nationale de l’industrie en février 2012 (dit rapport Gallois) sur Les déterminants de la compétitivité de l’industrie française estime que « si les salaires horaires dans l’industrie sont actuellement équivalents en France et en Allemagne, ils ont progressé beaucoup moins vite outre-Rhin ces dernières années. Le niveau de charges sociales par rapport au salaire est en France supérieur de plus de quinze points à celui constaté en Allemagne ». « En outre, la part patronale des cotisations est plus forte en France : 2/3 des cotisations, contre 1/2 en Allemagne ». Il préconise de « décharger d’abord le travail dans l’entreprise du poids du financement d’une partie des prestations sociales, notamment celles de solidarité. » Pour Christian de Boissieu, professeur d’économie à Paris I et membre du collège de l’Autorité des marchés financiers, « la perte de la compétitivité-prix de la France par rapport à celle de l’Allemagne au cours des années 2000 s’explique à la fois par l’évolution des coûts salariaux par celle des gains de productivité ».

Productivité du travail :

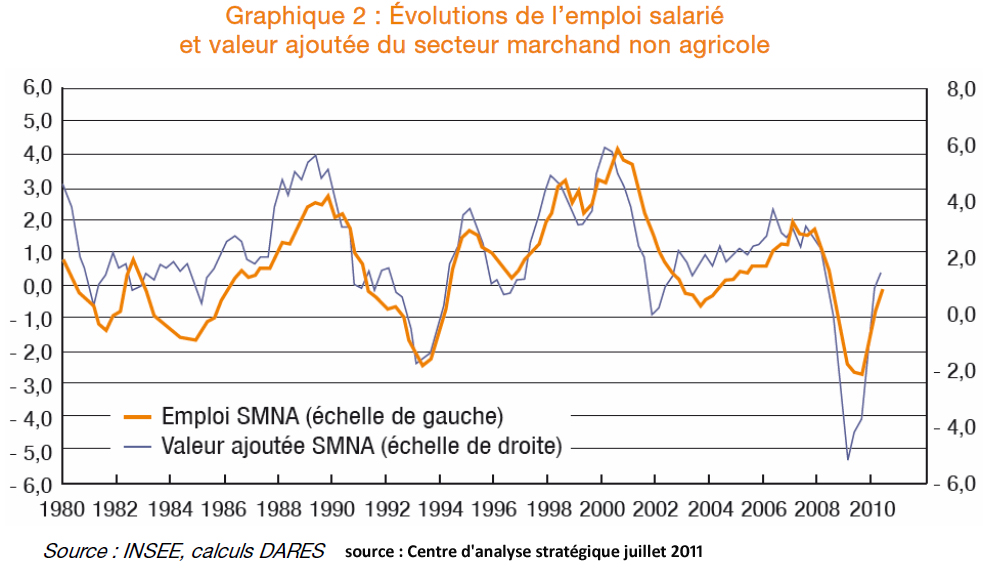

La France est bien classée en termes de productivité du travail (parce que les jeunes et les seniors sont exclus majoritairement de l’emploi), mais pas en gains de productivité (la robotisation est faible dans l’industrie, l’informatisation a été tardive dans les services et le travail reste trop hiérarchisé). Dans les pays où l’on travaille plus, le marché du travail accueille des personnes dont la productivité est plus faible. Les États-Unis ont une productivité comparable à celle de la France mais, en situation économique normale, même les personnes dont la productivité est faible occupent un emploi – pas en France !

En Italie, Espagne, Royaume-Uni ou l’Allemagne, quand le chômage augmente la croissance des salaires ralentit rapidement – alors qu’on observe le contraire en France. Le salaire ne réagit ni à la compétitivité, ni à la profitabilité, ni au chômage. Deux raisons : 1/ l’évolution du SMIC ne suit pas la conjoncture mais les prix ; 2/ Les syndicats ne représentent que les seuls salariés qui ont un travail dans l’entreprise – et non les chômeurs ; ils sont de plus majoritairement composés salariés de la fonction publique, non concernée par le chômage. Pour les Allemands, l’emploi et le pouvoir d’achat dépendent de la santé, de la pérennité de l’entreprise et de sa compétitivité – pas en France où la surenchère idéologique attise un climat de guerre civile entre « patrons » et « prolétaires ». Les syndicats de travailleurs allemands, majoritairement du privé, sont bien meilleurs critique de la réalité et donc mieux aptes à négocier.

Effet des 35 heures :

Le SMIC français a notamment progressé sous l’effet des 35 heures. Il s’est agi d’un choc de compétitivité négatif : les salariés travaillent moins, avec un mécanisme de compensation financé par le budget de l’État mais supporté à la fin par les entreprises. La France est donc l’un des pays de l’OCDE où le prix du travail dès le salaire minimum est le plus élevé (environ 80 % de plus que la moyenne). Dans un Rapport d’information de l’assemblée nationale le 27 mars 2013 rédigé par la mission d’information sur les coûts de production en France et présenté par Daniel Goldberg, Pierre Cahuc et Stéphane Carcillo soulignent que « la France a fait le choix d’un salaire minimum élevé progressant plus vite que les gains de productivité. Ce choix est en partie le résultat d’une protection sociale qui fait assumer à la politique salariale une partie du rôle normalement dévolu à la politique de redistribution. » Cette politique a désormais un coût d’environ un point de PIB chaque année.

Les récurrentes questions d’évitement :

La politique européenne de réduction des déficits publics dite « d’austérité » n’est pas le déterminant principal du chômage : même dans les années fastes, la France a toujours gardé un niveau de chômage plus élevé que ses voisins. En 1995 déjà, Denis Olivennes dans un autre article du Débat (n°85) renvoyait à leur ineptie théorique les critiques qui incriminaient la faute des autres : à l’époque les taux d’intérêt trop élevés qui restreignent le crédit, l’arrimage du franc au deutsche mark donc la force de la monnaie. « Aurait-on si vite oublié les piètres résultats de l’autre politique en économie ouverte et changes flexibles ? En 1980, le taux de chômage en France était de 6.3%. Quatre ans et quelques dévaluations plus tard, il était de 9.7%. » Mais la démagogie répète inlassablement les mêmes arguments, reprenant inlassablement les mêmes boucs émissaires, refusant inlassablement d’examiner ce qu’elle considère comme tabou. D’où leurs yakas : taxer les actionnaires, forcer les entreprises à financer la retraite à 60 ans.

Or en France la distribution des dividendes partait de très bas, puisqu’elle représentait deux points de valeur ajoutée lors du premier choc pétrolier ; malgré la progression de la rémunération des actionnaires, elle reste cependant près de 10 points inférieure à ce qu’elle est en Allemagne. Le rapport entre les montants distribués et les fonds propres des entreprises n’a pas beaucoup évolué. Ce n’est donc PAS la politique envers les actionnaires qui pénalise l’investissement – mais l’absence de débouchés en France et en Europe qui empêchent d’y investir.

Les Français vivant longtemps mais partant plus tôt à la retraite, la France est l’un des pays qui finance le PLUS grand nombre d’années à partir de l’âge de la retraite, ce qui fait peser un poids très important sur la collectivité. D’où la nécessité d’avoir plus de personnes en emploi.

La fausse bonne idée, les emplois aidés d’État :

Barbare Sianesi, cité par Pierre Cahuc & André Zylberberg, Le chômage fatalité ou nécessité ? a étudié le modèle suédois et, parmi les mesures tentées, les créations d’emplois non permanents dans le secteur public. Elle « trouve que, comparée à la moyenne des parcours des simples chômeurs n’ayant participé à aucun programme, les chances de retour vers un emploi « régulier » (un emploi non aidé) sont sensiblement plus faibles, tout au long des 5 années de suivi, pour les personnes ayant bénéficié d’un emploi temporaire dans le secteur public » p.181. Ces emplois n’augmentent pas les capacités de ceux qui les suivent et envoient un mauvais signal aux employeurs.

Mieux vaut subventionner directement l’emploi privé, ce que l’étude montre être la mesure la plus efficace dans la pratique. « La législation actuelle (française) protège les emplois des salariés dotés d’une certaine ancienneté, mais pousse les entreprises à utiliser abondamment les contrats à durée limitée. Elle accentue ainsi la segmentation du marché du travail entre, d’une part des salariés protégés ayant accès à des emplois stables et, d’autre part, des salariés contraints d’accepter des contrats à durée limitée et des chômeurs ayant, en moyenne, peu de chances de retrouver du travail rapidement » p.139.

C’est malheureusement ce qu’envisage Hollande avec les quelques 540 000 emplois « aidés », emplois jeunes, contrats de génération et sortie des statistiques de 30 000 chômeurs envoyés en formation. Toujours les vieilles ornières du clientélisme d’État à fins électoralistes, plutôt que de redonner de l’initiative aux partenaires salariés et créateurs d’entreprise en allégeant la ponction fiscale et sociale…

Les mesures testées ailleurs :

Exonérer de charges les bas salaires – donc transférer le financement de ces charges sur d’autres prélèvements fiscaux (TVA, CSG…). C’est tout juste entrepris, mais sans certitude que le surplus n’entre pas dans le Budget général.

Revoir la logique aveugle de redistribution égalitaire – mais inéquitable – de l’État-providence. C’est ce que tente Hollande en touchant aux allocations familiales et à la formation professionnelle.

Organiser une véritable cogestion de la négociation salariale à partir des gains de productivité attendus. C’est que qui s’est fait chez Renault et qui se tente chez Peugeot ou Michelin – malgré les syndicats les plus rigides. Quant à la SNCM, déjà pas rentable quand le problème s’est posé, la situation ne s’est pas améliorée et les syndicats ne veulent rien savoir.

Réviser la durée du travail dans une vie qui s’allonge, donc cotiser plus longtemps avant de toucher des prestations, plutôt que de rogner sur les retraites versées. La conférence sociale le dira.

Côté puissance publique, son rôle n’est plus de prescrire mais d’intégrer. L’emploi est partie d’une politique globale : industrielle, fiscale, éducative, internationale. Il faut donc :

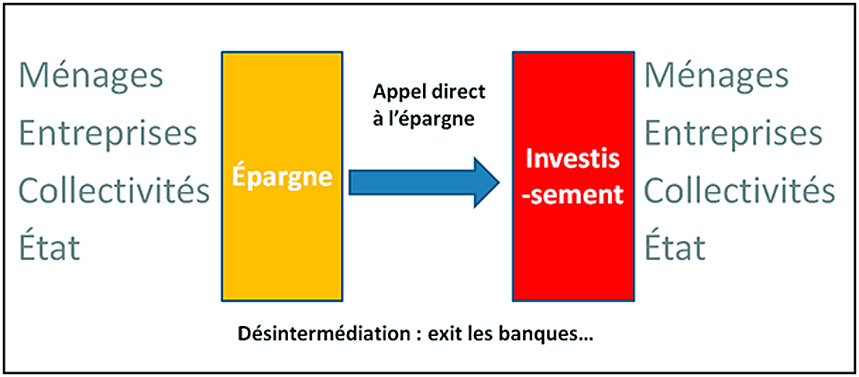

- favoriser l’investissement (et cesser d’insulter les étrangers qui veulent acheter des entreprises françaises ou les actionnaires qui mettent leur épargne),

- négocier les délocalisations (et cesser d’insulter Peugeot qui a conservé pour son malheur plus d’emplois en France que Renault),

- organiser des filières d’innovation (et ne pas refuser a priori la vente de Dailymotion par une France télécom qui n’en a jusqu’ici rien à faire),

- aider les PME qui font plus de la moitié de l’emploi industriel (sans les décourager par des taxes tout de suite et un crédit d’impôt plus tard, illisible et trop complexe),

- aider l’innovation et les créateurs d’entreprise (au lieu de taxer la revente au taux confiscatoire),

- favoriser l’auto-entreprise puisque Pôle emploi ne peut rien (et ne pas s’empresser de restreindre et taxer ce qui commençait tout juste à marcher).

Il y a, chez François Hollande, ce mixte de socialisme du possible (mais sans les syndicats adéquats ni les partis alliés favorables) et de pensée magique (comparable au storytelling Sarkozy) qui mécontente à la fois la droite et la gauche, tout en prenant trop de temps sur le temps. De quoi avancer, mais trop peu et trop tard, sans projet clair, tout en louvoiements tactiques politiciens.

Aura-t-il raison sur le chômage ? C’est peu probable. S’il a raison, il n’aura rien réglé sur le fond, seulement reculé l’échéance par de la dépense publique en croissance durablement faible ; s’il a tort, il se déconsidérera un peu plus. De quoi jouer perdant-perdant.

Commentaires récents