Pour la bonne conscience française, catholique et de gauche, « spéculer » c’est mal. C’est envier ce qu’on n’a pas et « gagner de l’argent en dormant » comme disait le seul président socialiste de la Ve République. Mais spéculer en politique serait « bien », tandis qu’en économie ce serait « mal » ? Où l’on observe que la morale est à géométrie variable et qu’est « bien » ce qui arrange les idéologues.

Spéculer est justifié

Pourtant, l’Évangile de Matthieu évoque la parabole des talents (Mt 25.32), tout comme Luc celle des mines (12.19). Talents et mines sont des monnaies antiques qui valent cher. Aux serviteurs qui ont fait fructifier leurs talents confiés par le maître, ce dernier dit le bien qu’il pense d’eux. Au serviteur qui a enfoui dans la terre le talent à lui confié, pour le rendre intact à la fin de la période, il dit : » Serviteur mauvais et paresseux ! (…) tu aurais du placer mon argent chez les banquiers, et à mon retour j’aurai recouvré mon bien avec un intérêt. Enlevez-lui donc son talent et donnez-le à celui qui a les dix talents » (Mt).

Le terme spéculer vient de miroir en latin, lui-même dérivé du verbe observer. Les savants du temps ont commencé à observer les entrailles des bêtes sacrifiées et les astres, pour en tirer des pronostics sur l’avenir. Déjà les clercs avaient fait ériger des alignements, à Carnac, Stonehenge et ailleurs, pour spéculer sur les saisons en fonction des étoiles. La spéculation est donc une réflexion, base de la démarche philosophique, politique et même scientifique. Il s’agit de pré-voir. De discerner dans le présent ce qui peut préfigurer l’avenir. Gouverner, c’est prévoir. Gérer son entreprise aussi, ou l’avenir de ses enfants : pourquoi les forcer à aller à l’école sinon pour spéculer sur leurs chances dans la vie ?

Le terme spéculer vient de miroir en latin, lui-même dérivé du verbe observer. Les savants du temps ont commencé à observer les entrailles des bêtes sacrifiées et les astres, pour en tirer des pronostics sur l’avenir. Déjà les clercs avaient fait ériger des alignements, à Carnac, Stonehenge et ailleurs, pour spéculer sur les saisons en fonction des étoiles. La spéculation est donc une réflexion, base de la démarche philosophique, politique et même scientifique. Il s’agit de pré-voir. De discerner dans le présent ce qui peut préfigurer l’avenir. Gouverner, c’est prévoir. Gérer son entreprise aussi, ou l’avenir de ses enfants : pourquoi les forcer à aller à l’école sinon pour spéculer sur leurs chances dans la vie ?

Les opérations financières et commerciales ne sont pas différentes : spéculer, c’est prendre un risque pour investir aujourd’hui et gagner (ou perdre) demain. Le sens actuel du mot est né des billets à ordres du XVIIIe siècle. Il n’y a que les administrations qui ne spéculent jamais : elles se contentent de gérer ce qui existe déjà, ne pouvant se développer que grâce à « plus de moyens ». Qui veut bâtir, inventer, innover, créer, doit sortir des administrations (dont ce n’est pas le rôle) et de l’esprit administratif (qui n’a jamais rien créé) : il doit spéculer.

L’ignorance économique

Chacun son métier, et la fonction crée son idéologie : loin de moi l’idée que l’administration ne sert à rien, ni que les fonctionnaires soient indignes. Laissons-les cependant à leur place d’État, et ne faisons pas de leur conception du monde une conception universelle. Encore moins du fonctionnement administratif la règle de l’économie ! Il suffit d’observer aujourd’hui comment les Chinois, pourtant confits en communisme et formatés deux générations durant par la propagande égalitaire, ont su rejeter les bureaux pour générer un capitalisme sauvage que même les Texans n’osent rêver. Que les fonctionnaires fonctionnent, la société a besoin de règles et de personnel intègre pour les appliquer à tous. Qu’ils ne spéculent pas en bourse ni en affaires, ni ne disent la morale, ils n’y connaissent rien.

On peut d’ailleurs se poser la question de la compétence professionnelle des trésoriers des hôpitaux, communes et autres collectivités territoriales qui ont souscrit des emprunts toxiques : ces spécialistes ont-ils vraiment souscrit sans rien comprendre ? Auquel cas, était-ce bien raisonnable et responsable de spéculer quand on gère l’intérêt public ? Le dernier mammouth sorti de l’ENA et Inspecteur des finances qui s’y s’est aventuré, Jean-Yves Haberer, a conduit le Crédit Lyonnais à la faillite… et c’est le contribuable qui a payé. L’auteur a été condamné à très peu de chose, malgré son incompétence.

La spéculation est un métier, que ce soit celui des astrologues antiques ou des savants d’aujourd’hui. Spéculer n’est ni bien ni mal, regarder l’avenir est toujours aussi utile. En revanche, et j’en suis bien d’accord, spéculer peut être bon ou mauvais. Bon pour soi ou pour les autres ; mauvais de même. Lorsque le trader Kerviel spécule hors limites, il met en danger non seulement son petit ego et sa carrière, mais toute la banque et ses milliers de salariés, sans compter des clients épargnants, voire les contribuables qui auraient à renflouer. Lorsque Lehman Brothers spécule sur les crédits immobiliers irremboursables (subprimes), en refilant le mistigri du risque à tout le monde via la titrisation, son action est mauvaise non seulement pour ses clients et pour lui-même mais aussi pour le système financier des États-Unis et du monde entier. La banque a été mise en faillite.

Aux politiciens de faire leur métier

Les peuples, via les procédures démocratiques, sont parfaitement en droit d’exiger des limites légales – et des contrôles particuliers – sur ces actions de spéculation qui mettent en danger la société, même sans le vouloir.

Je suis ainsi, à titre personnel, ferme partisan de l’interdiction pure et simple des ventes à découvert. Car le monde a changé ; les règles doivent suivre. La mondialisation et l’Internet, les capitaux à gogo en raison des politiques laxistes des banques centrales, surtout la Fed, ont créé un terrain de jeu exponentiel avec des billes sans compter. Cette accélération sans conscience a conduit au château de cartes qui a explosé en 2007. Tout a été trop vite et, hormis les spécialistes, personne n’a compris.

Encore faut-il que les représentants d’État fassent leur métier : dire les règles et contrôler leur application. A voir fonctionner la SEC américaine ou l’AMF française, à voir réagir les politiciens européens sur la crise grecque et les politiciens américains au Congrès sur l’endettement public, on reste dubitatif… Au lieu de faire la morale aux financiers, les politiciens ne pourraient-ils commencer à se la faire à eux-mêmes ? Ne pourraient-il pas, pour une fois, ne plus se défausser en « responsables mais pas coupables », et remplir enfin la fonction qui est la leur ? Si « les marchés » spéculent sur la faillite d’un État, n’est-ce pas parce que des politiciens laxistes ont joué de la démagogie dépensière et clientéliste « sans compter » ? Il n’y a guère que les Islandais qui demandent des comptes à leurs politiciens. Leur exemple devrait faire école. Mais ce n’est pas en France, où parler compte plus que faire, que des citoyens lambdas campent devant la bourse… c’est aux États-Unis, pays de la libre entreprise. Alors, si les spéculateurs dérivent, les citoyens ne les laissent-ils pas faire ?

Lorsque vous empruntez pour acheter une maison, vous devenez propriétaire de quelque chose qui ne vous appartient pas, jusqu’à ce que vous ayez remboursé entièrement le crédit. L’intérêt du prêt est le prix du temps et du risque associé. Il est justifié économiquement. Même chose lorsqu’un État emprunte pour construire un TGV ou financer la recherche. Mais lorsque vous vendez à découvert (sans avoir les titres) pour profiter des écarts à la baisse, vous n’êtes ni propriétaire des actions (que vous n’avez pas), ni du gain que vous faites quand vous rachetez plus bas ces mêmes actions (que vous n’avez jamais eues). Vous êtes un pur « spéculateur » qui joue sur un risque abstrait. Même chose lorsqu’un État emprunte pour payer les salaires de ses fonctionnaires et les pensions de ses retraités : il rejette la charge de la dette sur les générations futures ; il se sent prêt à spolier, en cas de défaut de sa part, les prêteurs qui lui ont fait confiance. Tout comme il est interdit de prendre ce qui ne vous appartient pas, il devrait être interdit purement et simplement de jouer sur ce qu’on ne possède à aucun moment, ni à l’achat, ni à la vente. Billy the Kid a été pris par le shérif parce qu’il braquait les banques : qu’attendent les shérifs contemporains pour faire de même en finance ?

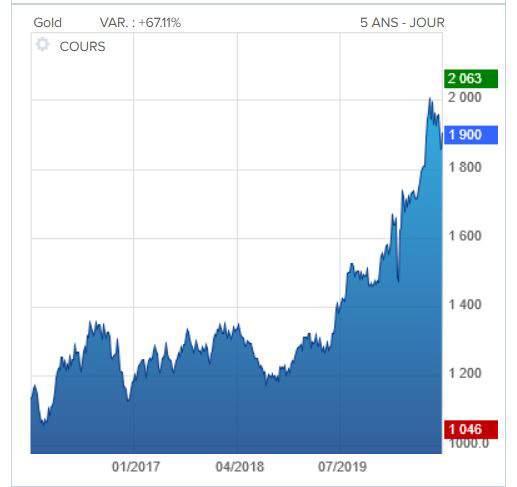

Les traders se moquent du monde, il peut bien crouler, ce qui leur importe est de profiter des écarts de cours. Ils sont maxima quand les gens ont peur : tout monte et baisse très vite (volatilité), c’est là le jeu du trading à haute fréquence (25 000 opérations automatiques par seconde, pour profiter des écarts minimes de cours)… C’est le contraire même de la spéculation financière à la Warren Buffet (milliardaire américain parti comme simple analyste il y a 50 ans) où il s’agit d’observer puis de s’asseoir sur son investissement. Car c’est bien « en dormant » que l’on gagne à long terme, bien loin de ce mépris politicien ignorant de toute économie : c’est en restant confiant dans les capacités d’une entreprise sur la durée que l’on gagne avec elle, en l’accompagnant par ses capitaux prêtés, qu’elle fait fructifier dans des investissements réels. De même qu’on ne spécule pas à court terme sur la dette d’État, mais qu’on soutient les investissements pour le futur jusqu’à l’échéance des emprunts.

Ce n’est surtout pas en faisant des « coups » financiers de courte durée, comme Jean-Marie Messier – autre énarque Inspecteur des finances – qui a changé Vivendi, réputée pour sa gestion de l’eau, en une société de casino sur les nouvelles technologies sans actifs, sans bénéfices et sans clients ! Ce capitalisme « hors la loi », selon le mot de Marc Roche, correspondant économique du ‘Monde’ à Londres, a été précipité par la gauche et par les fonctionnaires « convertis » dans la finance – c’est dire le paradoxe de la situation actuelle.

Non, spéculer n’est pas « mal », ce sont les ouvriers ignares qui usent de cet outil qu’ils ne connaissent pas qui sont mauvais. Et les politiciens démagogues, ignorant des réalités économiques, qui en font un argument « moral ». Qu’ils relisent déjà les Évangiles, cela manque à leur culture économique !

Pour prolonger :

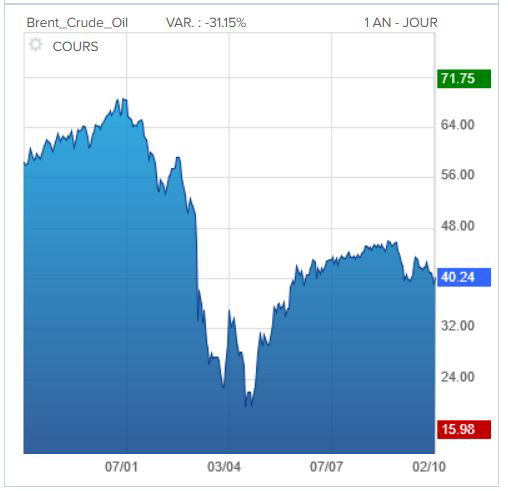

Cours du pétrole

Cours du pétrole

Commentaires récents