Lorsque vous prêtez de l’argent, vous prenez plusieurs risques : 1/ celui de ne pas être remboursé, 2/ celui d’immobiliser vos capitaux, 3/ celui de voir votre rémunération ou sa taxation changer d’ici l’échéance.

C’est ainsi que, si vous achetez une action, la société peut faire faillite (vous perdez tout), son cours de bourse peut ne rien faire (vos capitaux stagnent, voire régressent), un gouvernement peut décider, unilatéralement et à chaque loi de finance annuelle, d’augmenter les impôts sur les plus-values et sur les dividendes (François Hollande ne s’en est pas privé) – ou de baisser les intérêts servis sur les livrets réglementés (ex. Livret A). D’où le risque de placer son argent – et la rémunération qui en est la raisonnable contrepartie.

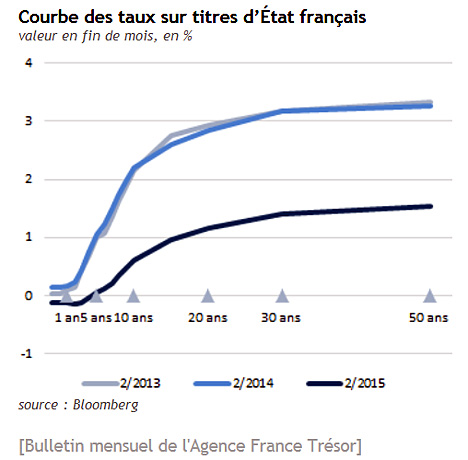

Mais ne voila-t-il pas que la Suisse vient d’emprunter sur le marché à des taux négatifs ? L’État confédéral a émis cette semaine un emprunt de 232 millions de CHF à 116 %, avec un taux de 1.5 % ce qui produit un rendement négatif de -0.055 %. Le pays n’est pas le seul : la France en bénéficie déjà pour son échéance à 5 ans, c’est aussi le cas pour l’Allemagne, le Danemark, la Finlande et les Pays-Bas. Voir la courbe des taux ci-dessous pour les emprunts de la zone euro (en bas les durées, en hauteur les taux servis).

Ce qui signifie qu’à l’échéance (2 ans, 5 ans, 7 ans… pour l’instant – voir la courbe ci-dessus) l’investisseur récupère moins que le montant qu’il a investi. Soit en taux « réel » parce que l’inflation lui a mangé son rendement sur la période (cas le plus courant), soit en taux « nominal » (ce qui est le cas aujourd’hui).

Pourquoi donc souscrire à des emprunts pour n’être que partiellement remboursé à l’échéance ?

Il y a plusieurs raisons – toutes sont rationnelles…

- Tout d’abord, la perte n’est pas colossale, de quelques fragments de pourcent. Et cela en période d’inflation nulle ou elle-même négative. On peut la comparer au coût de location d’un coffre en banque (sauf que la banque peut brûler – ex. le Crédit Lyonnais – ou faire faillite – ex. Lehman Brothers), ou au coût d’assurance d’un bien (une cotisation au cas où, qu’on ne récupère pas).

- Ensuite, il peut y avoir bénéfice à prêter dans une devise qui n’est pas la sienne : par exemple le franc suisse qui s’est récemment envolé (économie solide, État sûr) par rapport à l’euro (qui baisse et qui peut éventuellement éjecter la Grèce, être tourmenté par l’Ukraine et connaître des turbulences).

- Et puis certains investisseurs – institutionnels comme les assureurs ou certaines SICAV – sont parfois obligés de détenir des titres bien notés (AAA), donc les emprunts obligataires d’États « solides » – en relatif aux autres – dans la même devise (ex. Allemagne, Pays-Bas, France). Ils sont obligés aussi de diversifier leurs placements en différentes devises (donc aussi sur l’euro), tout en n’achetant que des titres très liquides (les emprunts des grands pays cités sont bien plus liquides que les autres).

- Parce qu’il vaut mieux mettre sa confiance dans les États (dont on est pratiquement sûr qu’ils vont rembourser) plutôt que dans les banques – qui peuvent faire faillite. La garantie des dépôts bancaire en zone euro ne porte que sur 100 000 € par bénéficiaire et par établissement et, lorsqu’on a de grosses sommes à placer, il n’y a guère d’alternative aux emprunts d’État. On achète alors la sûreté de l’économie allemande, la solidité de la devise suisse, ou la capacité à lever l’impôt français.

Pourquoi une telle situation – rare dans l’histoire économique – survient-elle aujourd’hui ?

Parce que l’économie européenne va mal après la crise de 2008, analogue dans son ampleur à la crise de 1929. Les politiques classiques ont été tentées (baisse des taux d’intérêt, relance par les budgets, réformes structurelles pour favoriser l’investissement et l’emploi). Or, ces politiques sont arrivées à leurs limites : les taux d’intérêts administrés (décidés par les 19 gouverneurs des Banques centrales à la BCE) sont proches de zéro, les budgets des États (sauf l’Allemagne) sont contraints par leur Dette, les réformes avancent doucement (surtout en France) parce qu’en proie aux résistances de tous ceux qui perdent un quelconque avantage et qui persistent dans le déni idéologique (il suffirait de changer le monde).

Devant cet état de fait, les Banques centrales (dont la Banque centrale européenne) ont mis en place des politiques non-conventionnelles, notamment l’assouplissement quantitatif (Quantitative Easing ou QE). Il s’agit de créer de l’argent (de faire tourner la planche à billets) en rachetant des titres sur le marché, afin d’assécher les possibilités de placements pour les banques et les gros investisseurs – et de les forcer alors à se tourner vers l’économie réelle : distribuer des crédits, acheter des actions ou des entreprises. Racheter massivement des titres (60 milliards d’€ par mois pour la BCE) a plusieurs conséquences, positives et négatives.

Côté positif :

- baisser le coût du crédit (désormais négatif pour les grands États, proche de zéro pour les banques, très faible pour les entreprises solvables)

- faire baisser la devise (l’euro a perdu 10% contre toutes devises, 20% contre l’US dollar), ce qui permet de meilleures exportations – moins chères – tout en contenant les importations – plus chères.

- inciter à la consommation (les taux des rémunérations liquides, type Livret A, sont tellement bas qu’il vaut mieux dépenser l’argent ou investir dans l’action ou la pierre que le garder à ne rien faire).

Tout cela est positif. Mais le négatif existe, d’où le provisoire de ce genre de mesure et le tâtonnement pour ne pas aller trop loin :

- Écrasement des primes de risques, donc difficultés à discerner l’investissement utile de l’investissement juste pour placer l’argent. Quand le crédit n’a pas de prix, le risque est très peu pris en compte : les détenteurs de Livret A achètent des actions – au risque de perdre éventuellement tout leur capital ; les investisseurs en capital achètent des titres de pays émergents – au risque de créer une bulle, comme la Chine en montre une désormais ; les entrepreneurs qui ont du cash se lancent dans des fusions & acquisitions – au risque de mal mesurer l’intérêt long terme de leur opération.

- Méfiance envers les pays autres que les quelques reconnus solvables de la zone euro – dont les emprunts sont moins désirés (ex. les pays « du Club Med » : Grèce, Portugal, Espagne, Italie)

- Handicap pour les banques, dont le produit net bancaire (les commissions) se réduit, inhibant leur capacité à prendre des risques supplémentaires en prêtant à des entreprises et à des particuliers moyennement solvables – car contraintes aussi par les ratios réglementaires dits de Bâle III.

- Handicap pour les épargnants, mais surtout pour les retraités, dont les rentes (pensions comme produits complémentaires de placement) se réduisent – ou qui doivent prendre plus de risques en optant pour les actions. Cela alors que la génération du baby-boom arrive massivement à l’âge d’une retraite qu’elle doit financer largement par elle-même en France, tant les gouvernements de gauche (depuis Mitterrand, à l’exception de Jospin) comme de droite (sous le trop long règne inactif de Chirac) n’ont rien fait pour préparer une situation pourtant clairement inscrite depuis des décennies dans la démographie.

Les taux négatifs ne sont donc pas une aberration économique, mais ils montrent combien l’économie s’est enfoncée.

Nous pouvons donc espérer que la situation sera provisoire et que l’économie, vigoureusement relancée par cette politique de crédit gratuit dans la zone euro, amorcera la pompe du redressement auto-entretenu (crédit = investissement = emplois = salaires et taxes = consommation = investissement = emplois, etc.).

Mais seuls les États qui auront profité de cette manne d’intérêts drastiquement diminués (situation exceptionnelle !) pour baisser leur dette, ajuster leurs dépenses à leurs recettes, pour encourager les entreprises à investir en desserrant les carcans réglementaires et bureaucratiques, en formant leurs travailleurs tout au long de la vie et pas seulement à l’école – seuls ces États connaîtront un effet de levier lors de la reprise. S’ils s’endorment sur leurs maigres acquis (comme sous Chirac), l’huile jetée ainsi sur la braise ne se produira qu’un feu de paille…

Commentaires récents