Le mouvement du monde nous berce sans que l’on prenne conscience des changements. La vertu des crises est de précipiter les choses et de montrer quelles sont nos fragilités dans cette histoire qui avance. Bien que beaucoup le dénient, nostalgiques du passé ou volontaristes de leur pré carré politicien, la France a son destin indissolublement lié à celui de l’Europe. Celle-ci fonctionne cahin-caha, mal organisée, mal comprise, mal gérée. On ne reviendra pas sur les erreurs politiques de l’élargissement trop précipité sans institutions fiables ; de la création d’une monnaie unique sans mécanismes de convergence réelle par étapes ; du refus de la démocratie par l’élection du Parlement unique le même jour et selon les mêmes modalités dans tous les pays.

Oui, les politiciens de droite comme de gauche, ont leurs responsabilités. Il est risible d’entendre les yakas socialistes aujourd’hui, alors que la méthode Delors a été largement piétinée et que les cinq ans Jospin n’ont vraiment pas faits la preuve d’une volonté d’aller plus loin.

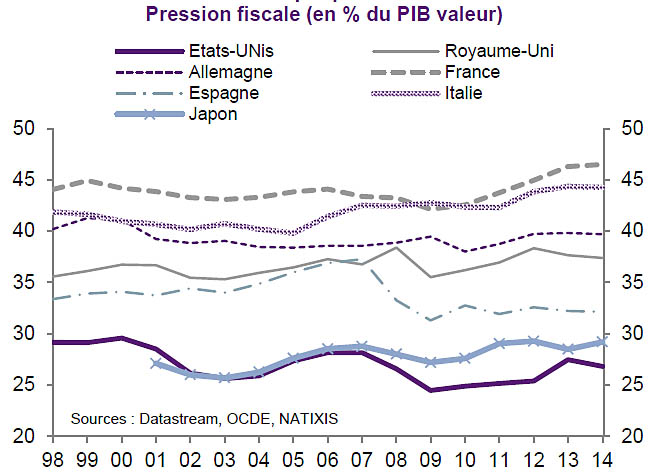

Aujourd’hui, la crise financière est devenue économique, puis politique. Les États, surtout latins, ont pris des habitudes d’endettement systématique et de laxisme budgétaire clientéliste, fondées sur la politique de demande (soutien à la consommation plutôt qu’à la production). Les boucs émissaires commodes du déni sont naturellement « les autres » – surtout pas les politiciens !

Aujourd’hui, la crise financière est devenue économique, puis politique. Les États, surtout latins, ont pris des habitudes d’endettement systématique et de laxisme budgétaire clientéliste, fondées sur la politique de demande (soutien à la consommation plutôt qu’à la production). Les boucs émissaires commodes du déni sont naturellement « les autres » – surtout pas les politiciens !

C’est particulièrement vrai en Grèce où l’augmentation du nombre et du salaire des fonctionnaires a été bien supérieur aux capacités du pays, sans que ni la croissance, ni la fiscalité, ne permettent de financer. L’argent de l’Europe était une manne bénie, la force de l’euro permettait des importations hors zone à bas prix. La « descente » de l’héroïnomane est toujours vertigineuse, d’où le sentiment d’abandon et de désespoir des Grecs aujourd’hui.

Mais que font-ils, les Grecs, pour forcer leurs politiciens à faire rentrer les impôts fonciers ? A établir ne serait-ce qu’un cadastre ? A condamner le paiement des commerçants et des professions libérales au noir ? Pour supprimer les rentes de monopole ? Pas grand-chose en dehors de brailler dans la rue… Contrairement à la Suède, où la crise des finances publiques a été réglée dans le débat et avec les années, la Grèce manque de démocratie concrète. Trop longtemps asservie par les Turcs, elle en a pris les habitudes du clientélisme et du bakchich. L’exemple actuel de l’Irlande montre qu’un pays européen, démocratique, effondré par la même crise, peut se redresser avec les mêmes aides de l’Europe.

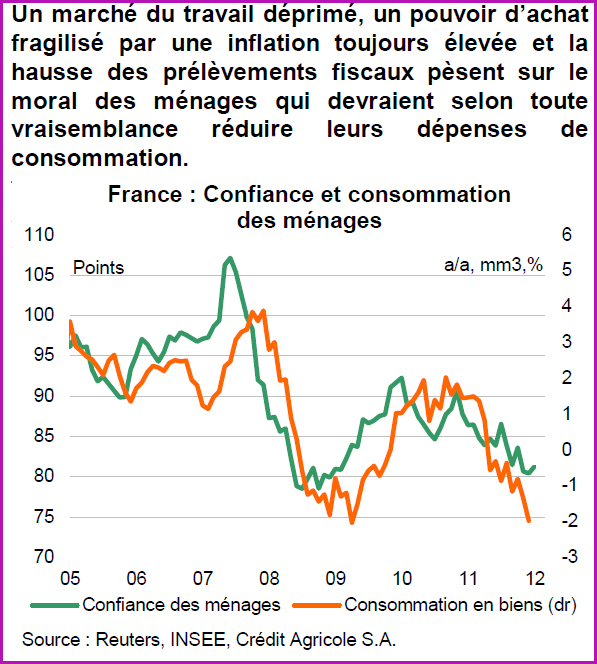

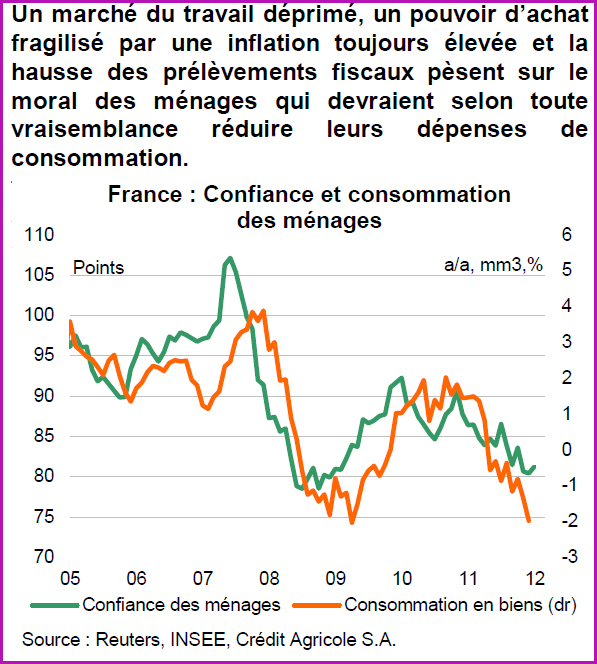

Graphique de la confiance dans la zone euro :

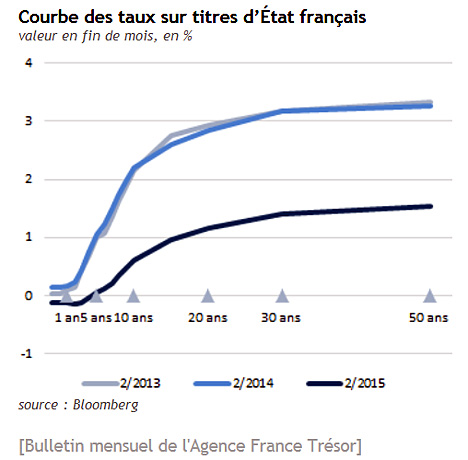

Ce qui compte est la confiance. Celle des ménages, des entreprises, des investisseurs. Parmi les investisseurs il y a évidemment les marchés (qui achètent les obligations d’État), mais aussi les banques. Les États-Unis financent leur économie surtout par les marchés, d’où le soutien qui leur est apporté par la Fed plus qu’aux banques. En Europe, c’est l’inverse : les banques financent près de 80% des entreprises – il est donc logique que les gouvernements et la BCE se soient préoccupés avant tout d’assurer la liquidité aux banques. Celles-ci restent fragiles, puisque plombées encore quelques années avec les produits toxiques (subprimes et CDS) comme avec les emprunts des États incapables de rembourser. Surveiller le système bancaire demeure donc crucial.

Ce qui compte est la confiance. Celle des ménages, des entreprises, des investisseurs. Parmi les investisseurs il y a évidemment les marchés (qui achètent les obligations d’État), mais aussi les banques. Les États-Unis financent leur économie surtout par les marchés, d’où le soutien qui leur est apporté par la Fed plus qu’aux banques. En Europe, c’est l’inverse : les banques financent près de 80% des entreprises – il est donc logique que les gouvernements et la BCE se soient préoccupés avant tout d’assurer la liquidité aux banques. Celles-ci restent fragiles, puisque plombées encore quelques années avec les produits toxiques (subprimes et CDS) comme avec les emprunts des États incapables de rembourser. Surveiller le système bancaire demeure donc crucial.

Mais il y a plus : sans confiance, pas de système. Les États doivent restaurer cette confiance générale par une double action de rigueur et de croissance. C’est politiquement difficile dans les pays où la démocratie est peu mûre – et la France en fait partie, État centralisé, à mentalité autoritaire, sans guère de contrepouvoirs institutionnels. Le citoyen considère que l’État est responsable de tout, donc yaka. Pêle-mêle : violer les banquiers, nationaliser les banques, dompter les marchés financiers, faire rendre gorge aux « riches » (au-dessus de 4000€ par mois pour un couple selon Hollande, « je prends tout » éructe Mélenchon qui a piqué le terme à Jean-Marie Le Pen… dans son « je prends tout » de l’histoire de France).

Suffirait-il de décider d’en haut pour que tout suive et s’organise ? Conception héritée tout droit du catholicisme romain que de considérer la Raison comme souveraine en soi, volonté de Dieu pour ses élus : il suffit qu’elle paraisse pour que tout le monde s’incline. Vieille légèreté française datant du culte à Robespierre que de croire en la Vertu, évidemment incarnée par un seul homme qui dit le bien et le mal et s’impose par la terreur – sans débat. Recopiage scolaire de la pensée allemande sous Hegel, pour qui Dieu s’incarne dans l’Histoire, et que les histrions font accoucher en gueulant très fort comme des femmes en gésine.

- Je m’interroge sur la contradiction à gauche de prôner le « développement durable » lorsqu’il s’agit de l’énergie et de la planète – mais de refuser ce même « développement durable » lorsqu’il s’agit de la dépense publique…

- Je m’interroge sur le riche sénateur Mélenchon se faisant défenseur des « pauvres », comme si la fortune venue du public était plus « morale » que l’enrichissement issu de ses mérites, par la création ou l’entreprise. Peu d’ouvriers font confiance à Mélenchon, mais un maximum de profs.

- Je m’interroge sur cette propension à redistribuer plus… tout en voulant rester « dans » l’euro, comme si la Grèce n’était pas le contre-exemple parfait de gabegie politicienne.

Le « pic » du pétrole est atteint, celui de l’endettement d’État aussi. Il faut donc organiser la « décroissance » de l’État obèse, celui qui se mêle de tout, qui régente tout, avec ses strates multiples de décision sans concertation. Maigrir, réorganiser, simplifier. Les écolos sont d’accord, mais pas Mélenchon. François Hollande a maigri lui-même avant d’être candidat, fera-t-il maigrir la France s’il est élu ? Où laissera-t-il ses petits copains, entrés dans la pâtisserie après être restés longtemps cantonnés derrière la vitre, mettre les deux mains dans les pots de bonbons, aiguillonnée par la gauche de la gauche ?

L’économie n’est pas mécanique, mais politique. Il ne suffit pas de verser d’un vase dans un autre, de prendre aux riches pour redistribuer aux pauvres, pour que tout se rééquilibre tout seul. Cela, c’est la Cité de Dieu catholique c’est le « laisser-faire » dont une certaine gauche ignare croit le libéralisme coupable. L’équilibre s’effectue dans le mouvement et, en économie, il s’agit de la confiance. Ériger la guerre civile en principe, droite contre gauche, riches contre peuple (stratégie d’évitement des élites…), national-socialisme contre libéral-Europe, dénigrer systématiquement tout ce qui a été fait par le précédent gouvernement, « détricoter » loi par loi pour rétablir cet âge d’or qui était avant, faire « comme si » ni le monde, ni l’Europe, ni les Français n’avaient changés – rien de cela n’est fait pour établir la confiance.

L’économie n’est pas mécanique, mais politique. Il ne suffit pas de verser d’un vase dans un autre, de prendre aux riches pour redistribuer aux pauvres, pour que tout se rééquilibre tout seul. Cela, c’est la Cité de Dieu catholique c’est le « laisser-faire » dont une certaine gauche ignare croit le libéralisme coupable. L’équilibre s’effectue dans le mouvement et, en économie, il s’agit de la confiance. Ériger la guerre civile en principe, droite contre gauche, riches contre peuple (stratégie d’évitement des élites…), national-socialisme contre libéral-Europe, dénigrer systématiquement tout ce qui a été fait par le précédent gouvernement, « détricoter » loi par loi pour rétablir cet âge d’or qui était avant, faire « comme si » ni le monde, ni l’Europe, ni les Français n’avaient changés – rien de cela n’est fait pour établir la confiance.

- Ni celle des ménages (qui ne vont pas dépenser s’ils pensent être plus imposés) ;

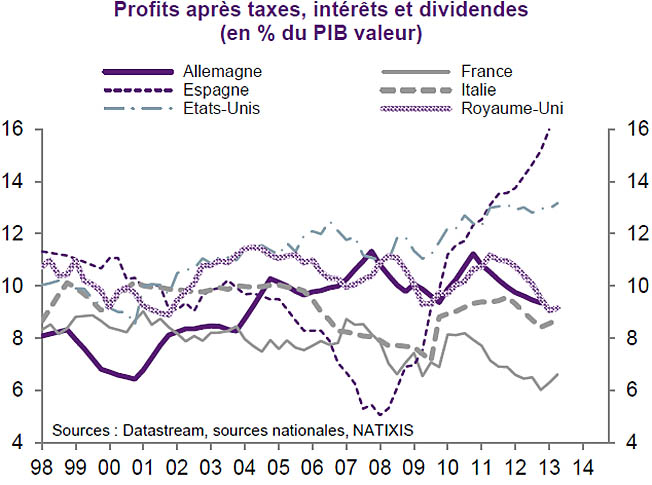

- Ni celle des entreprises (interdites de licenciements – donc soucieuses de ne pas embaucher – taxées plus, soumises aux banques par découragement des actionnaires, tentées de délocaliser, voire d’installer ailleurs leur siège social pour les plus grandes – comme Schneider) ;

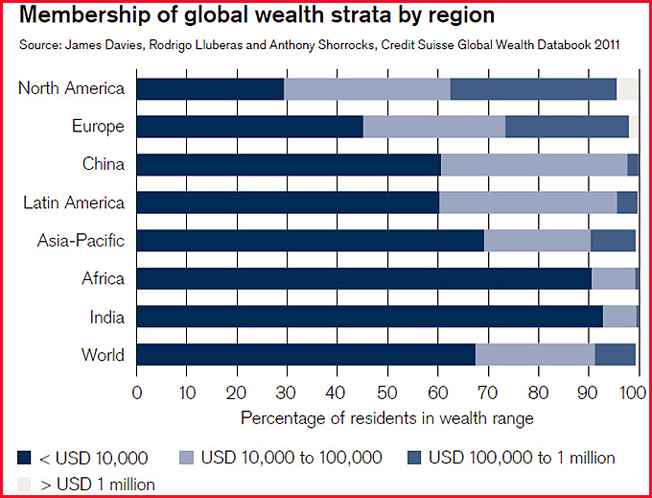

- Ni celle des investisseurs (taxés sur les transactions, taxés sur les gains, taxés sur le patrimoine, taxés sur les successions).

La démocratie, c’est le débat, pas le populisme des sondages plébiscitant des décisions idéologiques venues d’une secte : dénoncez tout et fermez les frontières ! dépensez tout et mendiez pour rester dans l’euro ! écoutez le complot Cheminade ! donnez tout le pouvoir aux seuls travailleurs d’usines !

L’Europe du nord sait faire, l’Europe du sud a beaucoup de réticence. Encore que l’Italie ne s’en sorte pas si mal : il y a une vraie souplesse politique sous des dehors partisans – contrairement aux rigidités françaises.

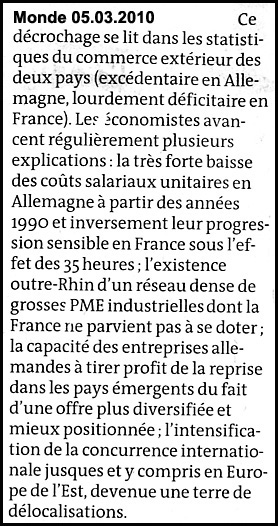

Peut-être est-ce parce que l’Italie exporte plus que la France via ses PME ? L’ouverture à l’extérieur, par les exportations des entreprises régionales, ouvre l’esprit au monde. Elle donne du bons sens à la souplesse et à l’inventivité. Chacun voit alors que s’il ne travaille pas assez, s’il produit trop cher, s’il bloque l’efficacité de l’organisation, si le service après vente est par-dessus la jambe, son salaire va en pâtir, son emploi être compromis.

Peut-être est-ce parce que l’Italie exporte plus que la France via ses PME ? L’ouverture à l’extérieur, par les exportations des entreprises régionales, ouvre l’esprit au monde. Elle donne du bons sens à la souplesse et à l’inventivité. Chacun voit alors que s’il ne travaille pas assez, s’il produit trop cher, s’il bloque l’efficacité de l’organisation, si le service après vente est par-dessus la jambe, son salaire va en pâtir, son emploi être compromis.

La France est à l’inverse le pays du fonctionnariat. Près de la moitié de la population active est concernée par l’emploi public, soit directement, soit par le conjoint ou les enfants. De bonne foi, un fonctionnaire ne comprend rien à la compétitivité du pays. Il ne connaît rien à la pression économique (en témoignent les suicides par désespoir des salariés des ex-entreprises publiques à qui l’on demande de changer de mentalité…). Un fonctionnaire ne peut fonctionner mieux que s’il a « plus de moyens », c’est dans l’esprit même de l’administration des choses. Il ne faut pas lui en vouloir, il a été formé ainsi et est de toute bonne foi. Mais pour que la France aille mieux il ne s’agit pas d’administrer les choses : il s’agit de les produire. Qui parle de production, à gauche ? Qui ?

C’est aux politiciens d’expliquer et de convaincre, de prendre les mesures pour encourager à créer et à entreprendre, d’établir la confiance pour ne pas changer les règles à chaque élection, allant pour le produit du travail du laxisme à la confiscation. Mais nos politiciens ont-ils compris quelque chose ?

Les indices de confiance :

Édouard Tétreau, Analyste

La vraie vie vécue des années folles, celles de la bulle Internet 1998-2000, par un analyste en charge du secteur médias au Crédit lyonnais Securities Europe à Paris. Écrit clair, il y a de l’action à l’américaine et des exemples précis (sous pseudos pour éviter le judiciaire). Tout est vrai – j’y étais.

Mais, mieux que les anecdotes navrantes (la lâcheté Messier) ou croustillantes (le Puritain maître de la finance américaine et ses putes à Paris), une interrogation sur le snobisme social, les sursalaires indus et la course à la cupidité court-terme. La finance anglo-saxonne est une nuisance de l’économie globale, une guerre économique où « le droit », brandi par les puritains yankees, sert surtout à ligoter les autres, Européens et Japonais – alors que des hordes de lawyers et d’opportuns centres offshore à quelques dizaines de minutes de côtes américaines permettent d’y échapper.

Ce livre est écrit après l’éclatement des prémisses de la grande bulle (les valeurs technologiques en 2000 ont précédé la paranoïa du 11-Septembre en 2001 puis la comptabilité frauduleuse et l’audit mafieux en 2002) – mais avant le délire des dérivés en 2007 et la faillite de Lehman Brothers en 2008 – avec les conséquences systémiques, donc économiques, donc sociales, donc politiques dont on n’a pas encore vu tous les effets. Il décrit « comment ce théâtre de gens si savants au-dehors est en fait construit sur du sable. Le sable mouvant des fantasmes et des incohérences humaines » p.273.

Car vous pensiez que les analystes, après 5 ans minimum d’études supérieures en macroéconomie, audit, évaluation des entreprises et mathématiques financières, sont des experts capables de diagnostiquer la santé ou la maladie des sociétés cotées, de proposer des remèdes et de conseiller utilement les investisseurs ? Vous n’y êtes pas ! « Dans la formulation de son message comme dans sa conception, l’analyste doit aller au plus vite. Ce qui signifie : lire le communiqué de presse de la société, ou l’interview, ou le tableau de chiffres et, dans un minimum de temps, sortir le commentaire qui va faire vendre » p.39. Il ne s’agit pas de mesurer mais d’agiter. La bourse exige de la volatilité, des écarts de cours pour générer du business, donc de juteuses commissions. Ce pourquoi l’analyste passe plus de temps à commenter l’immédiat, appeler les clients, organiser des roadshows, qu’à analyser les entreprises. Il n’a plus « dans l’année que deux ou trois douzaines d’heures pour travailler activement sur chacune des entreprises suivies » p.174.

A son époque (2004) c’étaient les conseils d’achat et de vente aux gestionnaires de portefeuille pour faire tourner plus vite leurs actifs ; aujourd’hui (2014) plus besoin des gérants, le trading à haute fréquence, par algorithmes informatisés, s’en charge tout seul : plus besoin non plus d’analystes, ni de vendeurs, ni même de clients… Seul le marché pur et abstrait est le terrain de jeu pour les spéculateurs, entièrement déconnecté des entreprises réelles, de ce qu’elles produisent et des gens qui y travaillent.

Mais ce n’est pas que le commerce ou la bougeotte qui tord le métier d’analyste. C’est aussi la chaîne d’organisation, depuis l’entreprise jusqu’aux portefeuilles, qui incite à la stupidité. « Le processus d’investissement sur les marchés est simple : il suffit de suivre, ou de se raccrocher à la recommandation déjà émise par quelqu’un d’autre » p.49.

L’auteur l’a vécu, analyste médias dans les années flambeuses de J6M chez Vivendi (Jean-Marie Messier moi-même maître du monde, disait-il de lui-même…). « Le 6 mai [2002], deux jours après un changement de notation de l’agence Moody’s sur la dette de Vivendi, j’envoyais une note, alertant les clients investisseurs du Crédit lyonnais Securities d’un risque de faillite (bankruptcy) de ce groupe. Le lendemain, tous mes travaux furent placés sous embargo, en prélude à diverses sanctions disciplinaires. Le 3 juillet, Jean-Marie Messier quittait la présidence d’un groupe à quelques heures de la quasi-cessation de paiement » p.15.

Édouard Tétreau s’est reconverti en créant Mediafin, conseil en communication pour les entreprises. Il a publié fin 2010 ’20 000 milliards de dollars’ témoignage de trois années aux États-Unis après 2007 pour développer une filiale du groupe Axa, qui lui a fait comprendre combien la religion de la finance restait prégnante, laissant présager une bulle de la dette américaine vers 2020. L’ouvrage a été traduit en chinois, montrant combien la Chine est vigilante sur ses investissements en bons du Trésor des États-Unis…

Il y a pire que la vente à tout prix et la mauvaise organisation : l’emprise de toute une idéologie de la finance qui s’apparente à une véritable religion venue des États-Unis. Les croyants usent de mots magiques comme « création de valeur », « benchmark », EBITDA (bénéfices avant toute autre dépense), WACC (coûts du capital) et autre jargon en anglais. Lorsqu’il n’existe aucun mot dans votre langue pour traduire des concepts étrangers, vous les utilisez comme des boites noires sans savoir trop ce qu’elles contiennent. Mettant les habits d’une autre culture, vous avancez patauds, incertains, servilement scolaires. Ne comprenant pas le fond, vous singez. Non seulement vous vous abêtissez, mais vous agissez comme tout le monde pour donner le change et l’illusion sociale d’avoir compris. C’est bien ce qui se passe en analyse financière comme en gestion de portefeuille, j’en ai eu l’expérience directe personnellement (voir Les outils de la stratégie boursière, 2007).

Le « benchmark » est par exemple considéré par les directeurs de gestion français comme un garde-fou à surtout ne jamais franchir au-delà d’une étroite fourchette. La simple lecture d’un dictionnaire vous apprend que benchmark signifie en anglais utile le niveau du maçon : il est donc une mesure, pas un carcan ! Un maçon qui pave un trottoir parfaitement horizontal, selon le niveau à bulle, est un mauvais ouvrier doublé d’un imbécile : l’eau va stagner dans les creux. Le trottoir doit être en légère pente vers le caniveau pour remplir sa fonction de trottoir, le benchmark sert de référence pour marquer cette pente. Pas en France – où l’on doit obéir : à la hiérarchie qui n’y connais rien, à l’abstraction scolaire du mot anglais mal compris ! Quand on ne comprend pas on imite, quand on n’est pas pénétré de l’esprit on régurgite la leçon mot à mot. « Je mets d’ailleurs au défi n’importe lequel des dirigeants des vingt premières banques européennes d’être capable de comprendre, et accessoirement de faire comprendre à ses administrateurs et actionnaires, ce qui se passe exactement dans ces boites noires de l’industrie financière que sont les départements d’ingénierie financière et de produits dérivés… » p.75. M. Bouton, PDG de la Société générale, l’a illustré à merveille lors de l’affaire Kerviel.

Édouard Tétreau prend le même exemple en analyse avec la « shareholder’s value », maladroitement conçue en français comme « créer de la valeur pour l’actionnaire ». Or on ne « crée » pas de valeur, on en a ou on en hérite, l’entrepreneur ne crée que de la richesse (du flux), pas de la valeur (du stock). L’analyste français, par ce concept mal compris, ne va donc s’intéresser qu’à l’actionnaire, à la distribution de dividendes, au retour sur investissement du portefeuille. Alors que la base de la richesse de l’entreprise, celle qui va permettre qu’elle soit durable et puisse investir pour générer du bénéfice (à répartir ensuite en partie aux actionnaires apporteur de capital), est mesurée par la rentabilité : le retour sur fonds propres en fonction du risque assumé. C’est cela qu’il faut analyser, pas la distribution.

Plus qu’un simple témoignage de ces années stupides, ce livre est une sociologie de l’entre-soi parisien où les gens d’un même milieu, sortis des mêmes écoles avec les mêmes concepts abstraits, baignant dans le même jargon anglo-saxon qu’ils comprennent mal, font du fric en toute bonne conscience en enfumant les clients – qui sont, au total, vous et moi, les assurés comme les retraités. Mais ce qui est vrai de l’analyse financière l’est aussi en d’autres domaines : les médias, l’engouement web, les capteurs solaires, en bref tout ce qui est trop à la mode et qui fait délirer comme, il y a 4 siècles, les bulbes de tulipes !

Édouard Tétreau, Analyste – Au cœur de la folie financière, 2005, Prix des lecteurs du livre d’économie 2005, Grasset, 283 pages, €4.96 (occasion) à 18.34 (neuf)

Son site personnel

L’auteur de cette note a passé plusieurs dizaines d’années dans les banques. Il a écrit ‘Les outils de la stratégie boursière’ (2007) et ‘Gestion de fortune‘ (2009).