Comme il y a un siècle, tout a commencé par une crise financière qui a dégénéré en crise économique puis en crise sociale, avant d’aboutir à une série de crises politiques – puis à la guerre. Il n’a fallu que dix ans entre 1929 et 1939 pour franchir les étapes. Notre siècle a vu cette histoire se répéter à peu près, de la crise financière de 2008 à la guerre en Europe en 2022. Les sociétés ne sont pas les mêmes, mais les enchaînements automatiques des structures économiques et sociales perdurent.

Tout a commencé après le krach d’octobre 1929

D’abord par une violente déflation due à l’austérité budgétaire, le freinage du crédit et la stagnation voire la régression des salaires, dans les balbutiements inexpérimentés des Banques centrales d’alors et une absence complète de coopération internationale. Tout a continué par des dévaluations monétaires encouragées ou subites, donc à la hausse des prix importés. D’où l’inévitable protectionnisme, à la fois industriel et social. Chacun faisant la même chose dans son coin, l’époque de l’égoïsme sacré a conduit aux nationalismes avec la prise de pouvoir de Mussolini en 1921, d’Hitler en 1930, les grèves du Front populaire en France, la purification idéologique de Staline par les grands procès des années trente à l’intérieur tandis qu’il attendait à l’extérieur l’effondrement moral occidental aux économies minées. Cette attente vaine l’a conduit à pactiser avec Hitler, autre pouvoir autocratique en miroir du sien, pour dépecer la Pologne.

Dans les années trente, la « crise » augmente le chômage, participe à l’effondrement moral dû à la hausse de la pauvreté et à l’absence de perspectives d’avenir, à un accroissement de l’anxiété des gens comme des entreprises, qui diminuent l’investissement pour protéger le capital. On assiste au divorce entre salaire et productivité, ce qui n’encourage pas le pouvoir d’achat, bien que la baisse de certains prix importés l’augmente paradoxalement dans certains secteurs.

La détresse populaire ne tarde pas à devenir politique quand les difficultés économiques s’affaiblissent. Les grands moyens de communication de masse comme la radio puis le cinéma parlant après 1929, alimentent l’état d’esprit pessimiste, tel le film de King Vidor en 1934 Notre pain quotidien. La peur de l’indignation ouvrière, des bandes de jeunes errants aux États-Unis, de tous les hors-système, incite la bourgeoisie et les gens installés à une réaction politique qui va parfois jusqu’aux extrêmes. Nous avons bien eu notre Zemmour, 5% des inscrits, le « Z », ironiquement Zidov, le Juif en croate qui figurait sur les étoiles jaunes de l’époque. Les économies militaires de l’Allemagne, de l’Italie et du Japon sont devenues autarciques et agressives, tout comme celles de la Russie et de la Chine aujourd’hui, tandis que le réformisme a tendu à l’emporter en Angleterre avec la loi sur les retraites en 1925, aux États-Unis avec le New deal de Roosevelt en 1930, et les réformes sociales du Front populaire en France en 1936. Allons-nous choisir cette voie réformiste plutôt que la voie nationaliste et xénophobe ?

Car ne sommes-nous pas dans une situation comparable ?

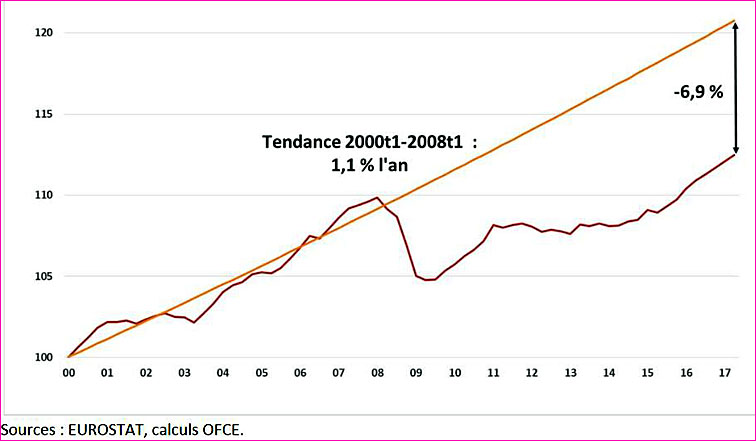

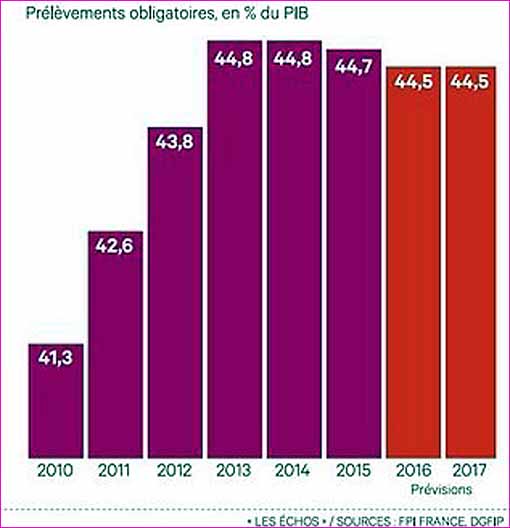

La crise financière de 2008 a conduit dès 2011 à une crise monétaire en Europe, forçant l’Union européenne a exiger des réformes drastiques de certains pays comme la Grèce, l’Italie ou le Portugal, la France répugnant à changer comme en témoignent les sempiternelles grandes grèves des transports publics « contre la loi El Khomri, contre la fin des régimes spéciaux, contre la réforme des retraites, contre la construction d’un aéroport ou d’un barrage, contre l’inaction envers le climat, contre le résultat des élections » et ainsi de suite. Politiquement, cela s’est traduit en France par le balayage des anciennes élites politiques en 2017 (PS et LR se sont alors effondrés, ils le sont toujours), le surgissement d’un président nouveau et de parlementaires novices, la crise sociale des gilets jaunes à peine pansée par 17 milliards accordés sans contrepartie, le prurit du Brexit au Royaume-Uni suivi de son interminable négociation des modalités de sortie (non résolues en ce qui concerne l’Irlande du Nord), les contraintes liberticides (mais nécessaires) de la pandémie de Covid 19, et la montée des populismes aux États-Unis avec Donald Trump, en Italie avec Salvini, au Royaume-Uni avec Boris Johnson, en France avec Marine Le Pen et Jean-Luc Mélenchon.

La montée aux extrêmes et l’exacerbation du ressentiment social poussés à renverser la table sont attisés par les menaces géopolitiques – comme dans les années trente : le revirement de la Russie vers l’agressivité de guerre à l’extérieur et les menaces de la Chine sur Taïwan, les attentats islamiques à l’intérieur. Les maladresses insignes des gouvernements américains durant cette période, le renoncement d’Obama a faire respecter sa ligne rouge en Syrie, le foutraquisme de Trump à abandonner l’Afghanistan aux talibans sans aucune contrepartie, ses bravades ridicules contre la Chine et la Corée du Nord, son refus de négocier avec l’Iran sur le nucléaire – et sous Joe Biden la lamentable opération américaine de retrait sans consultation de ses alliés ni protection suffisante, la trahison militaire des alliés non anglo-saxons par la rupture unilatérale du contrat de sous-marin australien, voire l’alimentation en armes de plus en plus sophistiquées de l’Ukraine par quasiment les seuls États-Unis, sans que les buts de guerre aient été débattus à l’OTAN – tout cela n’augure rien de bon pour résoudre les problèmes cruciaux qui nous attendent.

La guerre va-t-elle assainir les mentalités et les économies ?

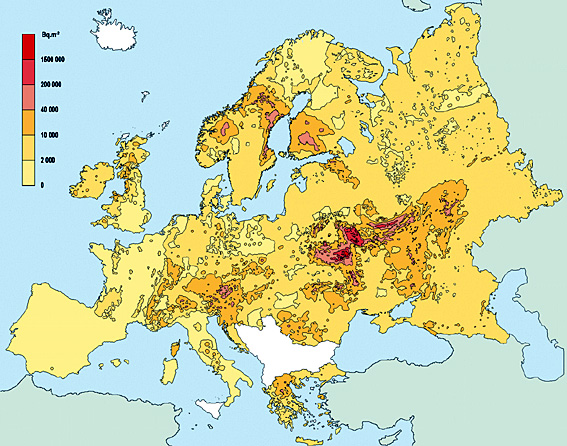

La différence avec 1939 est que nous avons désormais des armes nucléaires qui peuvent détruire la terre entière en quelques clics. Cela devrait inciter à la raison, ce qui est proprement l’objet de la dissuasion, mais ne laisse jamais à l’abri d’un acte paranoïaque ou d’un enchaînement automatique de systèmes (c’est déjà arrivé, stoppé in extremis). Souvenons-nous cependant à propos de l’usage de telles bombes en Ukraine que la catastrophe nucléaire de Tchernobyl a montré que la diffusion des particules radioactives s’effectuait plutôt vers le nord-ouest selon le régime des vents et les dépôts de césium 137 surtout en Biélorussie et en Russie du sud-ouest, ce qui devrait dissuader Poutine de tenter la même chose, au risque de voir contaminer sa propre population (et son armée) sur une grande échelle.

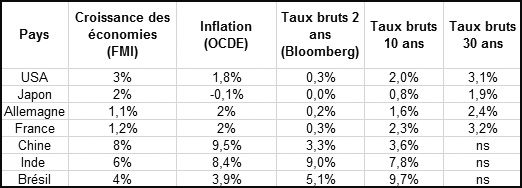

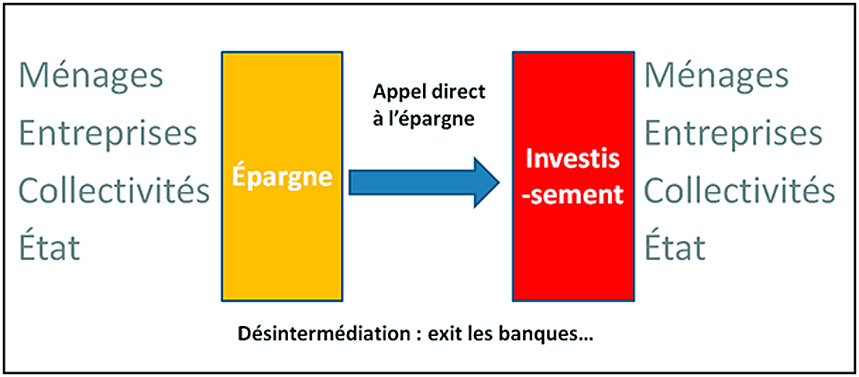

Les errements de la finance, l’avidité des actionnaires mal contrôlés, la stagflation qui vient, alimentée par la hausse brutale de l’énergie et la chute de la productivité donc de l’augmentation des salaires (le lien entre énergie et croissance n’est pas net), la baisse de l’euro par rapport au dollar (monnaie réputée la plus sûre en cas de crise), les Etats empêtrés dans leurs dépenses contraintes et leurs marge de manœuvre réduites, la remontée des taux pour s’endetter (Etats comme entreprises et particuliers), le carcan lourdingue des bureaucraties tant aux États-Unis qu’à la tête de l’Union européenne (mais aussi en Chine et en Russie) – exigent des audaces, de la réactivité, des réformes inévitables, le souci des classes défavorisées – donc des politiciens bien différents de ceux qui ont régné jusqu’ici. Ils se trouvent tous malheureusement contraints par les systèmes institutionnels qu’il est très difficile de bouger. Rien d’impossible mais il faut convaincre ; et cela prend du temps…

Je ne sais pas ce qu’augure l’avenir, mais gageons qu’il nous surprendra – je ne sais pas dans quel sens.

Commentaires récents